Fiche thématique de résistance et de proposition n°6

I. Un peu de contexte : quel est le problème ?

- La progressivité du système fiscal français, et singulièrement de l’impôt sur le revenu, n’est plus assurée en raison de plus de 400 dispositifs d’optimisation fiscale, de crédits d’impôt et de niches fiscales, dont certains bénéficient même spécifiquement aux activités fossiles. De plus, la possibilité depuis 2018 de sortir les revenus du capital du barème progressif participe à ce décalage. Enfin, l’existence de tranches arbitraires au lieu d’un impôt continu réduit la possibilité d’une réelle progressivité et mène à des effets de seuil juste avant le changement de tranche.

- La fiscalité souffre également d’une grande complexité dans son fonctionnement et d’une grande opacité dans sa détermination qui obèrent tant son efficacité que son appropriation légitime et démocratique par les citoyens et le débat public à son sujet, comme l’illustre la confusion entre taux marginal (s’appliquant sur la tranche) et taux effectif (sur l’ensemble de l’assiette fiscale).

- La concentration des prélèvements obligatoires sur les classes moyennes et le travail conduit par ailleurs à négliger des sources de revenus potentiels issus du capital et de ses revenus, ainsi que des plus aisés, et conduit à un sous-financement des services publics.

- Par conséquent, l’État est contraint à des mesures de restriction budgétaire et d’endettement, lesquelles sont également limitées par les traités européens.

II. Que propose-t-on ?

1) Réformer l’impôt sur le revenu en lui substituant un impôt abc.

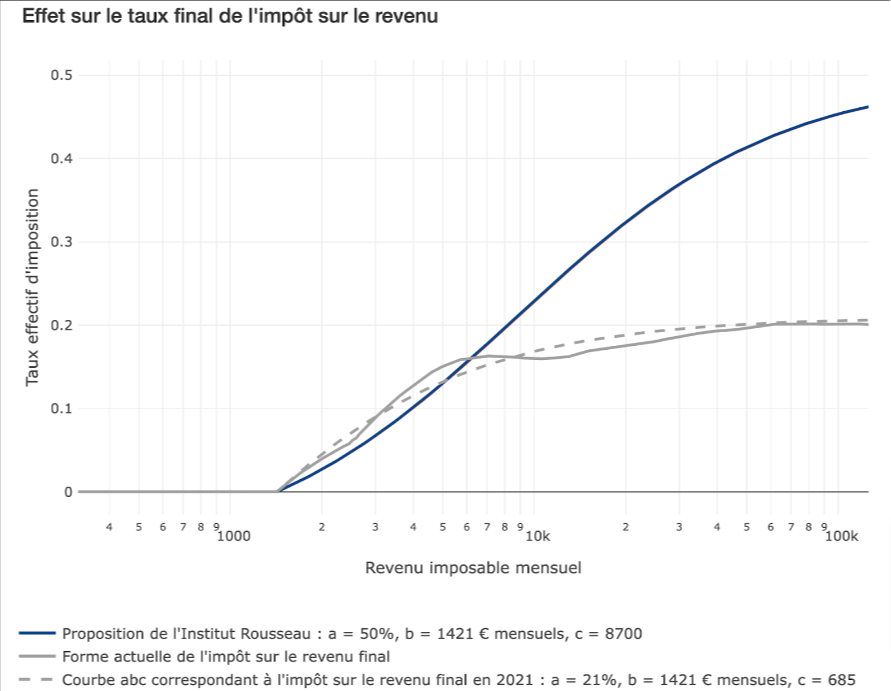

- Cet impôt sans tranche mais continu, proposé par l’Institut Rousseau en 2021, se fonde sur un taux effectif déterminé par seulement trois paramètres : « a » (taux d’imposition effectif maximum), « b » (revenu imposable minimum) et « c » (coefficient déterminant la progressivité de l’impôt) – simulateur disponible.

- Son caractère continu le rend particulièrement juste, en individualisant le barème à chaque contribuable et en assurant une progressivité pleine et entière, tout en évitant les effets de seuil. Par ailleurs, contrairement à l’impôt actuel, il n’assure pas seulement une progressivité faible en assurant que le taux effectif ne peut pas baisser avec le revenu, mais également une progressivité forte, le taux marginal ne pouvant pas diminuer non plus.

- Ce barème peut être appliqué à tout type d’impôt : droits de succession, impôt sur les sociétés, ou bien encore impôt sur les plus-values financières qui aujourd’hui est une flat tax. Sa grande modularité permet toute répartition de la charge fiscale.

- À titre d’exemple, l’Institut Rousseau propose comme réforme fiscale pour l’impôt sur le revenu avec abc (50 % pour le taux d’imposition effectif maximum, 1421 € pour le revenu imposable minimum) permettant d’obtenir un impôt bien plus progressif, et progressif au sens fort, se concentrant sur les hauts revenus, pour une recette fiscale équivalente à celle de 2021 :

2) Niches fiscales, revenus du capital, taxe sur les transactions financières et impôt universel « anti-évasion »

- Réévaluer et supprimer une grande majorité des plus de 400 niches fiscales qui nuisent à l’effet redistributif. En priorité, celles faisant que la moitié des allègements ait été captée par 9 % des contribuables en 2019 – soit 7 milliards sur 14 milliards – ainsi que les 15,9 milliards d’euros de dépenses fiscales en 2019 défavorables au climat (pour 2,9 milliards de dépenses favorables, (I4CE, 2019)) afin de créer des incitations pour la transition écologique.

- Introduire, à travers l’impôt abc, de la progressivité dans l’imposition des revenus du capital, notamment des plus-values de biens mobiliers, en substitut au prélèvement forfaitaire unique (PFU), flat tax de 12,8 % qui permet la sortie des revenus du capital du barème progressif alors même que ces derniers représentent 80 % des revenus des 0,01 % les plus riches.

- Augmenter le taux de la taxe sur les transactions financières (TTF, dite « taxe Tobin ») de 0,3 % à 0,5 %, à l’image du Royaume-Uni où cette taxe existe depuis des siècles sans avoir nui à la City tout en ayant un important effet redistributif avec peu de distorsions (Capelle-Blancard, 2023). De plus, l’appliquer aux produits dérivés ainsi qu’aux transactions intra-quotidiennes (60 % à 70 % des transactions) et non pas seulement aux transferts de propriété augmenterait les recettes en plus de renforcer la transparence sur les marchés financiers (appliqué au G20, cela représenterait pour la France un produit de 10,7 milliards). Enfin, doubler le taux sur les transactions de gré à gré, comme l’Italie, réduirait les risques financiers.

- Enfin, appliquer un impôt universel sur la nationalité, « anti-évasion » à l’image des États-Unis depuis la guerre de Sécession et permis par la coopération internationale entre les administrations fiscales, abattrait la barrière floue entre exil fiscal et optimisation fiscale, en addition au redéploiement de l’exit tax. Pour ne pas être redondant, il consisterait en la différence entre l’imposition étrangère et le taux effectif français, avec une exemption nationale en cas d’impôt étranger supérieur.

Ce que dit le programme du Front Populaire à ce sujet :

|

III. Que peuvent y gagner les citoyens ?

- Une réduction de la charge fiscale des classes moyennes et une répartition bien plus juste, progressive et plus efficace de l’impôt, pour des recettes fiscales équivalentes ou supérieures et sans l’injustice de l’évasion fiscale.

- Un meilleur financement des services publics et une contribution équitable de la collectivité susceptible de renforcer la cohésion nationale.

- Les ressources nécessaires pour financer les transformations à venir, et en particulier la transition écologique.

- Un impôt délibératif, qui assurerait la participation démocratique à l’établissement et à la modification régulière des trois simples paramètres déterminant l’impôt abc, faisant de la progressivité du système fiscal un choix issu de la souveraineté du peuple. En effet, la question serait alors : pour un objectif de recettes fiscales donné, quels paramètres choisir collectivement pour répartir la charge fiscale ? Ce droit « de consentir librement [à la nécessité de la contribution publique], d’en suivre l’emploi, et d’en déterminer la quotité, l’assiette, le recouvrement et la durée » est justement garanti par l’article 14 de la Déclaration des droits de l’homme et du citoyen de 1789.

IV. Les non-solutions proposées par le RN et Renaissance

- Le RN ne défend pas la progressivité fiscale. Il propose d’exonérer les résidences principales de l’impôt sur la fortune (actuel ISI) jusqu’à 1,3 million d’euros pour « défendre les classes moyennes » alors que moins d’1 % des français détiennent un patrimoine supérieur, et 50 % ont un patrimoine inférieur à 100 000 euros. Enfin, le RN a renvoyé à « un second temps » la suppression de la TVA sur cent produits de première nécessité.

- Renaissance, à travers le Premier ministre Gabriel Attal le 18 juin sur France Info, s’est engagé à ne pas augmenter les impôts. Alors que Renaissance souhaite réaliser 20 milliards d’euros d’économie par an dès 2025, rien pour réduire ces niches fiscales faisant perdre des recettes à l’Etat n’a été envisagé.

V. Pour aller plus loin dans la réflexion

- Utiliser l’impôt abc pour une réforme d’ampleur en faveur de la justice fiscale – Institut Rousseau

- Un outil pour la délibération fiscale : l’impôt abc – Institut Rousseau (note technique)

- Quand la politique d’austérité conduit à dégrader volontairement le contrôle fiscal et l’efficacité de la lutte contre la fraude – Institut Rousseau

- Les arguments juridiques en faveur d’une conversion des titres de dette publique détenus par la BCE en investissements verts – Institut Rousseau

- Réflexion pour la mise en place d’un impôt « anti-évasion » en France – Institut Rousseau

- Capelle-Blancard, G. (2023). « La taxation des transactions financières : une estimation des recettes fiscales mondiales. » Document de travail du Centre d’Economie de la Sorbonne n°2023.09R.

- I4CE (2019). Une évaluation climat à 360° du budget de l’État.