La flambée mondiale de l’inflation observée en 2021-2022 est un phénomène complexe. On y associe, pêle-mêle, une hausse des prix de l’énergie et des denrées alimentaires, une rupture des chaines d’approvisionnement, un transport (par conteneurs) plus coûteux, des pénuries durables de composants et de biens de consommation industriels, de mauvaises récoltes à cause des sécheresses, des destructions dues au dérèglement climatique…

Mais malgré la complexité de cette nouvelle donne, la discussion macroéconomique reste encore imbibée du monétarisme des années 1980. Pour de nombreux observateurs, le retour de l’inflation serait en quelque sorte la punition pour la « création monétaire excessive » des banques centrales qui auraient « imprimé trop de monnaie » ou aux États qui auraient « fait marcher la planche à billets » durant la pandémie. Le succès de cette rengaine permet aujourd’hui aux États de transmettre la « patate chaude » de l’inflation aux banques centrales, et à ces dernières d’augmenter leurs taux d’intérêt sans avoir à se justifier outre mesure.

Pourtant, attribuer l’inflation actuelle à une « création monétaire excessive » est un non-sens, qui traduit une mauvaise compréhension du fonctionnement des systèmes monétaires modernes. En outre, l’hypothèse d’une « inflation monétaire » est largement invalidée par l’examen des données empiriques. Car au-delà de la guerre en Ukraine, les origines de l’inflation actuelle résident plutôt dans l’enclenchement d’une spirale « prix-profits », d’une spéculation effrénée sur les prix des matières premières, de goulets d’étranglement dans les chaînes de production, et des conséquences du dérèglement climatique.

Pour traiter l’inflation au 21ème siècle, les économistes progressistes ont identifié une panoplie d’outils spécifiques : taxes sur les profits exceptionnels des grandes entreprises, régulations anti-trust dans l’industrie et la finance, encadrement des transactions spéculatives, protection des ménages et des entreprises plus vulnérables, émissions de droits de tirage spéciaux à destination des pays en développement, des investissements publics coordonnés dans les énergies renouvelables dans la résilience face aux destructions climatiques… Dans cette courte note, nous cherchons donc à donner des éléments d’information sur ce nouveau problème macroéconomique.

L’inflation monétaire est un mythe

Nous sortons d’une décennie dans laquelle les principales banques centrales ont eu recours au quantitative easing pour éviter l’effondrement financier. Par exemple, la BCE a largement maintenu les marchés financiers sous perfusion, en accumulant des actifs risqués dans son bilan, pour éviter l’effondrement généralisé des prix. Certes, ces achats d’actifs furent financés par émission de monnaie de réserve. Mais contrairement à une croyance trop répandue, le stock de monnaie circulant dans l’économie réelle de la zone euro n’a pas augmenté significativement durant cette période.

Pour comprendre pourquoi, il est nécessaire de définir les agrégats monétaires qui mesurent le « stock » de monnaie en circulation dans l’économie. L’agrégat monétaire le plus fréquemment commenté s’appelle « M3 ». M3 est une « poupée gigogne » qui contient les instruments financiers les plus liquides (et convertibles en dépôts bancaires), les dépôts bancaires de maturité diverses (M2 et M1), et enfin – ce qui est le point central – la monnaie de réserve, aussi appelée « monnaie centrale » (M0).

La « monnaie de réserve » est un actif spécial détenu par les banques dans un compte à la Banque Centrale (la « facilité de dépôt) et utilisé pour la compensation interbancaire. À l’exception des pièces et des billets (qui n’en constituent qu’une infime part), la monnaie de réserve, ou monnaie centrale, n’est aucunement impliquée dans les achats de biens et de services réels. La raison est simple : les ménages et les entreprises n’y ont, tout simplement, pas accès. En outre, M0 n’exerce aucun impact direct sur la création de dépôts bancaires, qu’il s’agisse de la création monétaire par le crédit bancaire (celle-ci dépend de la demande de crédit des entreprises et des décisions bancaires) ; ou par l’État (c’est-à-dire le déficit public). En effet, comme l’indiquait la Banque d’Angleterre dès 2014 – validant ainsi ce qu’avaient compris les économistes postkeynésiens depuis des décennies – le multiplicateur monétaire des anciens manuels d’économie n’existe pas : ce sont les crédits qui font les dépôts.

Certes, une augmentation de M0 entraîne une hausse de M3 (puisque M3 contient M0). Mais pour autant, le stock de monnaie qui s’échange contre des biens et services dans l’économie réelle n’augmente pas pour autant. En effet, M0 – à l’exception de la part infime du cash – ne peut pas s’utiliser dans les transactions courantes. Dès lors, on voit mal comment son augmentation (qui se répercute mécaniquement sur M3) serait susceptible de générer une hausse du prix des biens et services.

Cette observation reste valide, que la hausse de M0 provienne du rachat de créances privées par la banque centrale (dans le cas du quantitative easing depuis la crise des subprimes) ou du rachat de titres de dette souveraine (comme ce fut le cas durant la pandémie) [1]. En effet, dans ces deux cas, M3 augmente à la suite d’une transaction entre le secteur bancaire et la banque centrale, dans laquelle cette dernière acquiert des actifs en émettant de la monnaie de réserve (M0). Néanmoins, la masse monétaire s’échangeant dans les transactions courantes (M3-M0) – et qui serait susceptible de générer des tensions sur le prix des biens et services selon le dogme monétariste – est inchangée.

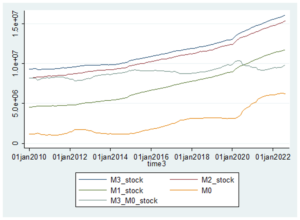

Ce raisonnement se vérifie facilement dans les données. Comme le montre la figure 1, M3 a certes augmenté dans la zone euro depuis 2010. Néanmoins, le stock de monnaie circulant dans l’économie réelle (M3 moins M0) est resté remarquablement stable. Les hausses de M1, M2 et M3 sont principalement imputables à celle de M0. M0 est un actif spécial détenu par les banques, auquel les ménages et les entreprises n’ont pas accès, et ne peut en aucune manière exercer une pression sur le prix des transactions courantes.

Figure 1 : Agrégats monétaires dans la zone euro, 2010-2022

Source : ECB Statistical Warehouse

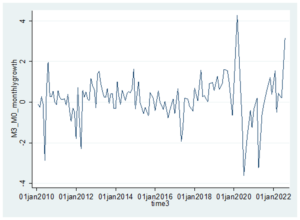

La figure 2 décrit, sur la même période, le taux de croissance mensuel de la masse monétaire nette des réserves (nette de M0) – c’est-à-dire, du stock de monnaie qui serait susceptible de générer des tensions inflationnistes. On entend parfois que le stock de monnaie aurait massivement augmentée à la suite du creusement du déficit des États durant la pandémie – ce qui serait susceptible de générer de l’inflation. Pourtant, comme on peut le constater, le taux de croissance moyen de la masse monétaire est resté très proche de zéro sur les 10 dernières années (environ 0.15% par mois, avec une oscillation durant la pandémie).

Il est vrai que de nombreux États ont joué à plein leur rôle contracyclique en laissant courir leur déficit pour éviter l’effondrement généralisé durant la pandémie de COVID-19. Mais les programmes de soutien aux entreprises leur ont bien souvent permis de rembourser leurs prêts. Or tout remboursement de créance revient à détruire des dépôts bancaires et diminue d’autant la masse monétaire… Il semble donc factuellement incorrect d’affirmer que la masse monétaire en circulation dans l’économie réelle ait augmenté significativement dans la zone euro ces dernières années. Il s’agit d’une illusion d’optique, liée au fait que M3 contient M0.

Figure 2 : taux de croissance mensuel de M3-M0 dans la zone euro, 2010-2022

Source : ECB Statistical Warehouse

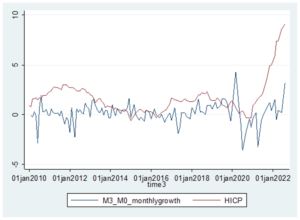

La figure 3 décrit simultanément l’évolution du taux de croissance de la masse monétaire nette des réserves et du taux d’inflation. Aucune corrélation positive n’est observable sur ce graphique. Au contraire, dans plusieurs périodes la masse monétaire augmente tandis que le taux d’inflation ralentit, et vice-versa. Ceci peut s’expliquer simplement : même dans les périodes où le stock de monnaie augmente significativement, une hausse de prix ne pourrait advenir que si deux conditions supplémentaires étaient remplies. D’une part, il serait nécessaire que cette monnaie soit affectée à des dépenses de consommation (et non par épargnée sur des comptes bancaires), et d’autre part, il faudrait que les entreprises privées réagissent à la hausse de la demande en augmentant leur prix. Mais rien ne dit qu’elles le feraient : elles pourraient avoir intérêt à répondre par des investissements leur permettant de produire autant à moindre coût (et donc, de diminuer leurs prix pour accroitre leurs parts de marché).

Figure 3 : taux de croissance mensuel de M3-M0 et de l’indice HICP dans la zone euro, 2010-2022

Source : ECB Statistical Warehouse

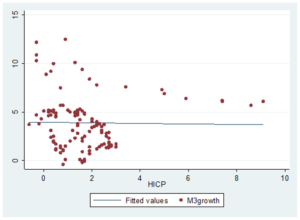

Enfin, la figure 4 décrit le taux de croissance de la masse monétaire totale (M3) et le taux d’inflation sous la forme d’un nuage de point. Une fois de plus, il n’existe aucune relation statistiquement significative entre les deux séries. Dès lors, la rumeur d’une « inflation monétaire » en 2022 tient davantage à la prégnance des thèses de Milton Friedman dans l’inconscient collectif que d’une analyse économique sérieuse.

Figure 4 : taux de croissance mensuel de M3 et de l’indice HICP dans la zone euro, 2010-2022

Source : ECB Statistical Warehouse ; calculs de l’auteur.

L’inflation en 2022 : spirale « prix-profits » et spéculation financière

Dans les années 1970, l’inflation était due à ce que les économistes ont appelé la « spirale prix-salaires » : face à l’augmentation des prix causés par la crise pétrolière, les syndicats obtenaient des hausses de salaires, auxquelles les entreprises répondaient par une hausse supplémentaire des prix afin de maintenir leur taux de marge. Alfred Sauvy (1976) a pu écrire durant cette période que les « salaires prennent l’escalier tandis que les prix prennent l’ascenseur ».

Mais la situation de 2022 est très différente. Après plusieurs décennies de chômage de masse, le pouvoir de négociation des salariés s’est considérablement affaibli, tandis que le pouvoir de marché des grandes entreprises oligopolistiques et mondialisées s’est quant à lui considérablement accru. Et de toutes leurs parties prenantes de ces entreprises, ce sont les actionnaires et les fonds d’investissement internationaux qui sont en mesure d’imposer la croissance de leur rémunération. Bref, aujourd’hui, les salaires restent au rez-de-chaussée, tandis que les prix et les profits prennent l’ascenseur.

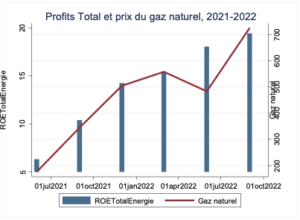

Les données montrent en effet que ces grandes entreprises, protégées par leur pouvoir oligopolistique, n’ont pas hésité à accroître leurs prix finaux pour augmenter leurs marges et les profits distribués à leurs actionnaires. Selon le Wall Street Journal, 100 des plus grandes entreprises cotées en Bourse ont déclaré en 2021 des profits supérieurs de 50 % au niveau d’avant la pandémie. Ceci est particulièrement frappant dans le secteur de l’énergie, où une entreprise comme Total Energie a pu accumuler des profits extraordinaires – le rendement des actions a été multiplié par trois depuis 2019 ! – malgré la perturbation de leurs activités en Russie. Comme le montre la figure 5, cette augmentation des profits est le miroir de l’augmentation du prix de l’énergie.

Malheureusement Total n’est pas un cas isolé. Le comportement d’extorsion de certaines grandes entreprises, qui tend à se généraliser, leur est permis par leur rente d’oligopole. Celle-ci leur permet, pour satisfaire leurs actionnaires, d’augmenter leurs prix sans risquer de perdre de clients à la concurrence. En bout de chaîne, sur les territoires, les PME/TPE, et leurs clients, déjà fragilisés par la crise, encaissent, sans trop comprendre, ce nouveau choc.

Figure 5 : Profits de Total and indice du gaz naturel, 2021-2022

Sources : Fonds Monétaire International et https://www.macrotrends.net/stocks/charts/TTE/totalenergies-se/roe.

Notons qu’au-delà des facteurs dits « fondamentaux » (comme la guerre ou les mauvaises récoltes) la hausse des prix des matières premières (comme le gaz sur le graphique ci-dessus est très largement amplifiée et entretenue par la spéculation financière. En effet, lorsque les opérateurs s’attendent à ce que le prix des matières premières augmente, ils investissent sur les marchés des matières premières (contrats à terme), ou accumulent des stocks ce qui entraîne nouvelle une hausse des prix des matières premières…

D’aucuns pourraient imputer cette spéculation à la faiblesse des taux d’intérêt. En effet, ces stratégies spéculatives sont particulièrement juteuses pour les investisseurs si elles sont financées par endettement (leurs profits augmentent par « effet de levier »). Mais plutôt que la faiblesse des taux d’intérêt, c’est plutôt l’aveuglement des banques à l’impact écologique et social des projets qu’elles financent, et une régulation défaillante des activités spéculatives, qui sont à incriminer.

Quelles perspectives ?

Dans le contexte actuel de pauvreté endémique, et de stagnation des salaires pour l’écrasante majorité des travailleurs, les conséquences du retour de l’inflation sont dévastatrices pour le pouvoir d’achat des classes moyennes et populaires, en France et en Europe. Plutôt que de traiter le fonds du problème, les gouvernements ont une fois de plus délégué leur responsabilité aux banques centrales, qui ont réagi, de façon pavlovienne, en augmentant leurs taux directeurs. L’objectif affiché de ces hausses des taux – aux États-Unis comme dans la zone euro – est de renchérir le coût du crédit, de façon à « refroidir » l’économie, ou, dit de façon plus crûment, à faire monter le taux de chômage[2] pour diminuer les salaires et les coûts de production. Drôle de stratégie, qui vise à baisser les salaires parce que les profits augmentent…

Ces hausses de taux ne pourront qu’accroître les difficultés des ménages et des petites entreprises, renchérir le coût de la dette publique et donc accroître, via l’impôt, les transferts de richesse des contribuables vers les banques, les institutions financières et leurs actionnaires nationaux et internationaux. Cette décision risque donc fort de se révéler simultanément antiéconomique et antisociale.

Considérées du point de vue des pays du Sud, ces hausses de taux – qui entraînent des fuites massives de capitaux d’Afrique ou d’Amérique Latine vers Wall Street et Francfort – sont particulièrement odieuses. Près de 90 pays en développement ont vu leur monnaie s’affaiblir par rapport au dollar cette année – plus d’un tiers d’entre eux de plus de 10 %. Dans ces pays, l’inflation et ses conséquences sociales seront encore amplifiées par la hausse du dollar (qui renchérit les prix des biens essentiels)

Pourtant, comme le souligne un rapport récent de la CNUCED (2022) les outils macroéconomiques qui permettraient de « sortir par le haut » de la crise inflationniste sont bien identifiés: contrôles des prix dans les secteurs stratégiques, augmentation des impôts sur les profits exceptionnels des grandes entreprises (notamment dans l’énergie, la raffinerie et le transport), démantèlement des oligopoles financiers et industriels, taxes internationales sur la spéculation financière, politiques fiscales permettant de protéger les plus vulnérables des conséquences de l’inflation, émission de droits de tirage spéciaux par le FMI pour protéger les pays en développement des conséquences de l’appréciation du dollar, intensification des investissements publics et privés dans le développement des énergies renouvelables et la résilience au changement climatique…

Mais à traiter la crise de 2022 avec les outils des années 1980, nos décideurs courent le risque de voir la flambée inflationniste se transformer en une crise économique, sociale, politique dont les conséquences internationales pourraient bien leur échapper.

Pour aller plus loin

Storm, S., 2022. Inflation in the Time of Corona and War. INET Working Paper No. 185 May 30, 2022

UNCTAD, 2022. Trade and Development Report 2022. Genève, Suisse.

Annexe technique

Pour comprendre pourquoi une hausse de M0 n’a aucun effet sur le stock de monnaie qui s’échange sur le marché de biens et services, considérons le cas d’une économie où une banque aurait accordé un prêt de 100 à un ménage. La contrepartie de ce prêt est la création d’un nouveau dépôt :

Banque

| Actif | Passif |

| Prêt=100 | Dépôt=100 |

Dans ce cas, la masse monétaire M3 est égale au montant du dépôt (100). Imaginons maintenant que la Banque Centrale rachète le prêt à la banque par émission de monnaie de réserve (M0). Les bilans deviennent :

Banque

| Actif | Passif |

| Prêt=100

Réserve=100 |

Dépôt=100 |

Banque Centrale

| Actif | Passif |

| Prêt=100 | Réserve=100 |

Dans ce cas M3 = Dépôt + Réserve= 200. L’agrégat M3 a augmenté de la valeur des réserves créées par la Banque Centrale. Néanmoins, les dépôts bancaires circulant dans le secteur réel sont inchangés puisque M3-M0= 200-100 = 100.

Les conclusions sont les mêmes dans le cas du rachat de la dette publique par la Banque Centrale. Imaginons par exemple que la BCE rachète une OAT par émission de réserves sur le marché secondaire (ce qui a été effectivement le cas dans la zone euro de la pandémie). Les bilans se modifient comme suit:

Banque Privée

| Actif | Passif |

|

OAT=100 Réserve=100 |

Dépôt=100 |

Banque Centrale

| Actif | Passif |

| OAT=100 | Réserve banque=100 |

Ici M3= 200 ; M0=100 et M3-M0 = 100. Dans ce cas, l’augmentation de M3 est due à une transaction entre la banque et la Banque Centrale impliquant une émission de monnaie de réserve (M0). Mais la masse monétaire s’échangeant contre des biens et services (M3-M0) est inchangée.

[1] Voir l’appendice technique.

[2] La cible concernant le taux de chômage est le « NAIRU » « Non-accelerating inflation rate of unemployment » ou « taux de chômage n’accélérant pas l’inflation ». L’existence de ce taux n’a jamais été prouvée empiriquement. Voir https://www.ft.com/content/facf6989-7cd2-3724-a6d4-dfe7c755175f