Le parc immobilier résidentiel français est particulièrement mal isolé, entraînant une consommation énergétique élevée, de l’inconfort voire de l’insalubrité pour les résidents. Sur les 29 millions de résidences principales, 7 % seulement ont obtenu les étiquettes A ou B du Diagnostic de performance énergétique (DPE). En outre, une partie non négligeable des systèmes de chauffage fonctionne au gaz naturel ou fioul domestique, énergies de chauffage particulièrement émissives en gaz à effet de serre. Alors qu’il ne faudrait pas dépasser 2 tonnes équivalent carbone pour respecter les différents engagements de la France sur le climat et suivre une trajectoire nationale limitant le réchauffement climatique à 2 degrés, l’empreinte carbone du logement est à elle seule estimée à 2,4 tonnes équivalent carbone par personne[1] dont 59 % sont liés au chauffage. Le parc immobilier résidentiel français est l’un des secteurs les plus émissifs, juste après les transports, et alourdit considérablement la facture énergétique nationale et individuelle. Cela engendre des situations de précarité énergétique dont souffrent 7 millions de personnes en France en 2019, selon l’Observatoire national de la précarité énergétique (ONPE). En Europe, ce sont 50 à 125 millions d’habitants qui souffrent des mêmes maux qui se traduisent par un choix cornélien : manger ou se chauffer. À cela, il convient d’ajouter d’autres dommages collatéraux sur la santé, tels que les maladies respiratoires, notamment chez les jeunes enfants, causées par un air vicié dans les logements.

Les travaux de rénovation entrepris actuellement sont le plus souvent partiels, par gestes, comme changer les fenêtres, installer un nouveau système de chauffage (chauffage électrique, pompe à chaleur, etc.) ou encore isoler les combles. Or, selon l’Enquête Trémi de 2017, 75 % de ces travaux n’ont pas amélioré les DPE, et selon une autre étude des MinesParisTech, menée par Matthieu Glachant en 2019, pour 1000 € dépensés dans ces travaux isolés, la facture énergétique ne s’est réduite que de 8,4 € par an. L’équilibre en trésorerie, qui consiste à compenser les coûts inhérents à la rénovation par la réduction de la facture énergétique, pourtant essentiel pour inciter les Français à rénover, n’est absolument pas atteignable avec cette rénovation partielle puisqu’elle conduit à des économies insuffisantes par rapport aux charges additionnelles. Nous assistons donc depuis des années à une gabegie financière des fonds privés et publics qui s’accompagne en outre d’un manque d’accompagnement et de vérification.

La solution pour éviter tous ces effets négatifs est pourtant sur la table depuis longtemps. Les acteurs de la rénovation, et plus récemment le Haut Conseil pour le Climat (HCC) ou encore la Convention Citoyenne pour le Climat (CCC), s’accordent à dire que seule une rénovation complète et performante du bâti et du système de chauffage réalisée en une seule fois permettra à l’ensemble du parc immobilier résidentiel de récupérer la totalité du gisement d’économies potentielles et ainsi d’obtenir le label Bâtiment basse consommation (BBC) soit les niveaux A et B du DPE. Pour ne donner qu’un ordre de grandeur, la rénovation performante d’une maison de classe F ou G divise par 4 à 8 les factures de chauffage (hors effet rebond et à coût d’énergie stable). Au-delà des avantages individuels en termes d’économie d’énergie, de confort et de santé, la rénovation globale génère des créations d’emploi dans la filière de la rénovation qui sont estimées à 278 000 équivalents temps plein (ETP)[2]. Elle a aussi le mérite d’engendrer des excédents budgétaires additionnels du fait de la réduction du déficit commercial, des avantages collatéraux sur le système de santé et sur les comptes sociaux, excédents qui pourraient être alloués pour financer leur rénovation et notamment favoriser en priorité l’équilibre en trésorerie des ménages les plus modestes.

Il est rare d’observer un tel alignement des intérêts ainsi qu’une telle unanimité. Pourtant, malgré les appels répétés à un plan massif de rénovation globale, seul à même de respecter les accords sur le climat et de mettre un terme à la précarité énergétique, les pouvoirs publics tardent à mettre en place une politique volontariste. Pour comprendre pourquoi aucun des gouvernements successifs n’a souhaité mettre en œuvre ce type de rénovation, il est important d’en identifier les raisons profondes, notamment en analysant les conséquences financières et fiscales d’une telle politique.

I. Une politique des petits pas pour ne pas heurter l’électeur-contribuable

Le premier facteur du manque de volontarisme des pouvoirs publics tient à des considérations pratiques. La rénovation complète et performante du logement suppose en effet des travaux lourds qui vont de plusieurs jours à plusieurs mois selon les biens, ce qui cause inévitablement d’importants désagréments pour les résidents.

La deuxième raison tient au coût financier. Sur le plan individuel, le coût au mètre carré d’une rénovation complète et performante est estimé en moyenne à 450 € TTC pour les maisons individuelles et 270 € TTC pour les logements collectifs[3], ce qui représente un coût moyen de 40 000 € par logement en France. Malgré les aides de l’État, il demeure un reste à charge important pour les propriétaires.

Les acteurs de la rénovation, rejoints par le Haut conseil pour le climat et la Convention citoyenne pour le climat, plaident toutefois depuis longtemps pour une obligation à la rénovation globale et performante. Sans elle, rien ne changera fondamentalement, les objectifs climatiques et sociaux demeureront des vœux pieux et la précarité énergétique perdurera. Cependant, pour éviter une levée de boucliers légitime de la part des citoyens, ces mêmes acteurs prônent certaines conditions qui visent à rendre acceptable cette obligation.

Tout d’abord, afin de limiter les désagréments, la rénovation doit être concomitante à des faits générateurs, tels que les mutations ou le ravalement de façade pour les copropriétés. On en dénombre 1 046 000 entre février 2020 et février 2021[4] dont la plupart concernent des logements datant d’avant 2000, donc pas ou peu isolés : le gisement annuel est donc suffisant pour enclencher une dynamique et pousser le secteur à s’organiser. Malgré cela, cette obligation a toujours été repoussée par le Gouvernement et l’Assemblée nationale, parfois au nom de la liberté individuelle. Cette invocation est d’autant plus étonnante que la liberté individuelle n’a de sens que dans le cadre de l’intérêt collectif et, qu’en outre, certaines de ces libertés ont déjà été restreintes à ce dessein (interdiction de fumer dans les lieux publics, obligation du port de la ceinture de sécurité, etc.) et qu’enfin, les citoyens eux-mêmes bénéficieront individuellement d’une rénovation globale du parc immobilier. En réalité, il faut y voir une autre raison, plus électoraliste, qui consiste à ne pas heurter les citoyens-électeurs qui désapprouvent d’autant plus le caractère obligatoire des dispositions qu’ils ne les considèrent pas comme absolument nécessaires. Par ailleurs, et comme le rappellent les partisans de la rénovation globale, il est indispensable que cette obligation soit accompagnée de mesures qui permettent à chaque ménage de disposer d’un financement intégral et à moindre coût, voire à coût nul, de la totalité des travaux de rénovation. Sans cela ces mêmes citoyens-électeurs seraient pris en otage par cette obligation plus dure encore à supporter que la hausse de la taxe carbone qui avait été un élément déclencheur de la crise des « gilets jaunes ».

Sous réserve des conditions d’acceptabilité de cette obligation, la mise à niveau BBC du parc national suppose, selon l’association négaWatt, la rénovation de 21,7 millions de logements datant d’avant l’an 2000, année de mise en place de la RT 2000 (Réglementation Thermique). Cela représente environ 750 000 rénovations pour un coût annuel estimé à 24,8 milliards d’euros, soit environ un point de PIB par an pendant près de 30 ans. Mettre ces chiffres en regard du budget alloué à MaPrimeRenov’, qui représente 2 milliards d’euros sur deux ans, permet de mieux comprendre les réticences des pouvoirs publics à s’engager dans une politique volontariste de rénovation globale du parc privé, dont le prérequis serait l’obligation de rénover, et qui obligerait l’État à engager des sommes importantes afin de fournir les moyens financiers nécessaires aux propriétaires.

Le coût financier, individuel et collectif, ainsi que le potentiel coût politique, ont conduit les précédents gouvernements à opter pour une politique des aides par gestes, certes inefficace, mais moins coûteuse pour le budget de l’État et moins impopulaire.

II. Activer la puissance financière de l’État et de l’Europe

Si la crainte des électeurs-contribuables est compréhensible, il serait toutefois souhaitable qu’un gouvernement en responsabilité engage les 25 milliards d’euros nécessaires pour la rénovation de l’ensemble du parc résidentiel. Certes, cela dégraderait les finances publiques et il serait d’autant plus difficile de respecter les sacro-saints critères de Maastricht, mais la gestion de la pandémie de Covid-19 nous a montré que lorsque l’enjeu est de taille et le caractère d’urgence visible, l’État et l’Europe sont capables de suspendre les règles budgétaires en faisant jouer la clause de circonstances exceptionnelles prévue dans les traités européens. Si la pandémie est une crise majeure pour nos sociétés, elle n’est en rien comparable aux effets des dérèglements climatiques à venir si nous n’agissons pas. Mettre en place de telles mesures budgétaires nécessiterait un consensus entre les États européens au sujet du caractère prioritaire de la rénovation du bâtiment. Si la voie politique est pour l’heure étroite, elle doit être conduite par la France, d’autant que l’ensemble des pays européens souffrent des mêmes maux et des mêmes contraintes pour financer la rénovation de leurs parcs immobiliers.

Une autre option, moins coûteuse financièrement et sans doute politiquement, consisterait à ce que l’État finance en totalité la rénovation globale du parc immobilier mais que ces financements fassent ensuite l’objet d’un refinancement sans contrepartie par la Banque centrale européenne (BCE), de telle sorte que la mesure soit financièrement neutre pour le budget de l’État. Cette création monétaire serait complémentaire à celle du système bancaire et ne s’y substituerait pas. Elle aurait pour unique objectif de mettre en place un pan important de la transition écologique et la création monétaire endogène par les banques continuerait à financer les activités dites « normales »[5]. Ce circuit monétaire complémentaire n’est hélas pas autorisé à ce jour par le traité sur le fonctionnement de l’Union Européenne (TFUE) et il est loin de faire l’unanimité des pays membres, notamment en Allemagne. On aurait pu s’attendre à ce que les réflexions actuelles de la BCE sur l’évolution de son propre mandat, qui l’ont notamment conduite à créer une équipe dédiée au changement climatique, la conduisent aussi à prendre la mesure des changements majeurs à opérer en réalité, mais nous allons de déception en déception. La dernière revue de politique monétaire en date du 8 juillet indique en effet que l’abandon de la neutralité monétaire n’est pas à l’ordre du jour[6], alors que cette même neutralité est en partie responsable des dérèglements climatiques en cours puisqu’elle consiste à financer sans discernement le système productif largement carboné existant, tandis que l’Agence internationale de l’énergie (AIE) appelle à renoncer immédiatement à tout nouveau projet fossile. La lutte contre les changements climatiques reste pour la BCE un objectif secondaire, alors que le plus important n’est pas le respect des 2 % d’inflation maximum mais bien le respect des + 2 degrés maximum à l’horizon 2050.

III. Le système bancaire, mieux qu’un partenaire de circonstance

En attendant la mise en œuvre de ces évolutions systémiques dans le fonctionnement des institutions européennes ou nationales, il est impératif de trouver un circuit de financement immédiatement opérationnel afin de massifier au plus vite la rénovation complète et performante, laquelle présuppose une obligation de rénovation et donc la coexistence d’une offre de financement compétitive, industrialisable et pérenne.

Rappel des règles prudentielles s’imposant à tous les établissements de crédit

Les établissements de crédit sont soumis à des règles prudentielles dont l’une d’elles les oblige à respecter un ratio de solvabilité bancaire. Ce ratio, édicté par le Comité de Bâle qui dépend de la Banque des Règlements Internationaux, et inscrit dans la loi, consiste à disposer d’un niveau de fonds propres réglementaire directement fonction des engagements des banques (les prêts) dans le cadre de leurs différentes activités (règlement n°175/2013 du Parlement Européen et du conseil du 26 juin 2013). Cette charge en capital réglementaire dépend de la nature des risques encourus. Le Comité de Bâle a ainsi édicté des règles concernant les prêts à la consommation (art. 123 du CRR 175/2013) et les prêts immobiliers garantis par une hypothèque ou un cautionnement sur le bien immobilier (art. 124 et art 125 du CRR 175/2013).

Ainsi, dans le modèle standard de calculs d’exigences en fonds propres pour les établissements de crédit (Bâle III et IV), les charges en capital réglementaire sont de 35 % pour les prêts immobiliers hypothécaires ou cautionnés et de 75 % pour les prêts à la consommation. Cette différence de traitement exprime le fait que les pertes sur les prêts à la consommation sont statistiquement plus importantes que sur les prêts immobiliers, car il existe une différence de sécurité et de niveau de garantie sur les actifs finances. Dans le modèle avancé qui est utilisé par les principales banques (BNPP, BPCE, Crédit Agricole, Société Générale) sur la base d’un modèle de risque validé par l’autorité de contrôle, même si les chiffres sont plus difficiles à obtenir car ils sont confidentiels et varient selon les établissements de crédit, les prêts à la consommation sont aussi plus coûteux en capital réglementaire que les prêts immobiliers, et ce pour les mêmes raisons.

En 2015, une première tentative pour pallier le manque de soutien financier de l’État a été initiée avec l’émergence des Sociétés de tiers financement (STF), sortes de mini-banques créées ex nihilo au sein des régions avec pour unique objectif de permettre un financement long et bon marché des travaux de rénovation. Malgré l’intention louable, ces STF se sont rapidement retrouvées face à leurs limites. En effet, en tant qu’établissements bancaires réglementés au même titre que les autres banques européennes, elles doivent répondre aux mêmes exigences prudentielles. Or, comme elles n’ont ni revenus, ni d’autres ressources que celles provenant des collectivités locales, elles doivent être recapitalisées de façon récurrente par ces dernières. Compte tenu des enjeux financiers, il est impossible d’imaginer une solution industrielle avec les STF comme seuls prêteurs[7]. À noter que les conditions d’octroi de prêts par les STF (hors éco-prêts à la rénovation à taux zéro distribués par certaines STF) sont comprises entre environ 2 et 2,5 %, soit un taux moins compétitif que les taux des prêts à l’habitat.

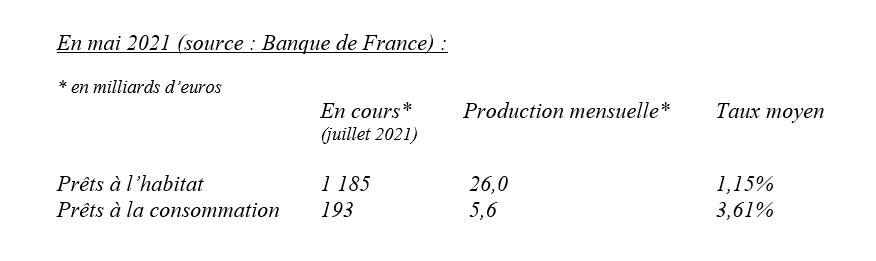

Si les STF ont vu le jour, c’est parce que le système bancaire est le grand absent du financement de la rénovation alors qu’il est doté de moyens qu’aucun autre acteur de la place ne peut proposer à l’heure actuelle : un réseau d’agences, du personnel formé, des systèmes d’information robustes, une expérience dans l’analyse des risques et l’optimisation des ressources, ainsi qu’un accès aux marchés financiers et à la monnaie-banque-centrale. Le coût annuel de la rénovation estimé à 25 milliards d’euros est par ailleurs largement absorbable, puisqu’il correspond à la production mensuelle des seuls prêts à l’habitat et à 2 % de l’encours total de ces mêmes prêts.

Au-delà d’un possible manque de volonté des banques à s’engager sur ce segment de marché, la réglementation bancaire actuelle n’est pas adaptée à la généralisation d’un dispositif de prêts à la rénovation. En effet, les règles prudentielles qui ont pour objectif de stabiliser le système bancaire prévoient que les banques mettent en réserve du capital réglementaire pour chacun de leurs engagements. Cette réserve obligatoire est plus faible s’il y a une garantie car la banque peut récupérer l’actif pris en garantie en cas de défaut de paiement de l’emprunteur. Cela explique qu’un prêt immobilier garanti par le bien sous forme d’hypothèque ou cautionnement obtient de bien meilleures conditions financières (taux moins élevé et maturité longue) qu’un prêt à la consommation (taux supérieur et maturité courte), alors que le montant emprunté est nettement plus élevé. Les prêts pour travaux de rénovation quelle que soit leur appellation (prêts pour travaux, prêts à la consommation, etc.) ne permettent pas pour l’heure de bénéficier d’une garantie telle que celles dont disposent les prêts immobiliers. Aussi, pour tendre vers les conditions de financement des prêts à l’habitat immobiliers, il est nécessaire que les prêts à la rénovation puissent bénéficier d’une garantie sur l’actif qui fait l’objet de la rénovation.

C’est pourquoi nous proposons un dispositif inédit pour mieux financer la rénovation : le prêt à la rénovation par (re)chargement hypothécaire (PRRH) actionnable à tout moment par l’emprunteur. Il est similaire dans son inspiration à la situation dans laquelle un ménage s’endette à la fois pour acquérir un bien immobilier et pour financer des travaux sur celui-ci. La différence tient au fait que le PRRH serait affecté uniquement à la rénovation complète et performante et qu’il peut être octroyé à tout moment, et non plus seulement au moment de l’acquisition. Il faut noter que le prêt hypothécaire rechargeable existe aux Pays-Bas sous plusieurs formes dont la « further advance » est la plus généralisée. Après la mise en place d’un prêt immobilier, les ménages peuvent bénéficier a posteriori d’une rallonge de prêt pour réaliser des travaux de rénovation, de conservation ou d’agrandissement dans leur bien immobilier. Le prêteur est obligé d’accepter sous réserve de respecter les critères d’octroi et la maturité maximale est similaire à celle d’un prêt immobilier, soit trente ans.

Si le PRRH ne nécessite pas de dispositions légales particulières car un bien peut être (re)pris en garantie, sa compétitivité tarifaire suppose une réduction voire une absence de frais d’avenant au prêt immobilier initial. Des accords pourraient aisément être trouvés entre les banques prêteuses et les organismes de cautionnement, lesquels appartiennent aux banques. Enfin, même si l’hypothèque est moins usuelle en France qu’ailleurs en Europe, cela passe également par une refonte du barème des frais d’hypothèque (inscription, main levée), qui dépend du législateur.

À partir du moment où ces compressions de coûts seront obtenues, le PRRH pourra être déployé car il cumule de nombreux avantages.

Tout d’abord, les charges en capital réglementaires sont alignées sur celles du prêt à l’habitat, du fait de la garantie sur le bien, si bien que les banques peuvent prêter à des conditions financières compétitives (taux bas et maturité longue), ce qui a pour conséquence de faciliter l’équilibre en trésorerie des ménages. Le PRRH peut en outre se coupler à d’autres dispositifs comme l’éco-prêt à la rénovation à taux zéro (éco-PTZ) octroyé par les banques qui ont signé une convention-cadre pour le distribuer. Le crédit d’impôt accordé par l’État pour compenser le « manque à gagner » des banques du fait d’un prêt à taux zéro sera réduit si le bien est pris en garantie.

Rappel sur l’éco-PTZ

Dans l’éco-PTZ, l’État dédommage sous forme d’un crédit d’impôt les établissements de crédit d’un montant égal (pour simplifier) à la différence actualisée entre le taux interbancaire sur la durée du prêt et 0. Si le volume d’éco-PTZ venait à augmenter significativement (en nombre ou en montant) ou si les taux venaient à remonter, cela impacterait potentiellement fortement le budget de l’État pour qui le crédit d’impôt constitue un manque de recettes à percevoir dans le futur.

Il est par ailleurs possible d’imaginer un PRRH zéro-coupon, c’est-à-dire sans mensualités, l’intérêt et le capital du prêt étant remboursés en une seule fois soit au terme du prêt, soit au moment de la vente (mutation, succession). Étant donné qu’il n’y a aucun décaissement mensuel du prêt, l’équilibre en trésorerie est facilité. Un dispositif similaire a déjà été proposé par les députés Jean-Louis Bricout et Boris Vallaud dans leur proposition de prime climat.

Le PRRH peut également se coupler avec le Fonds de Garantie pour la Rénovation Energétique (FGRE) institué par l’article 20 de la loi n° 2015-992 du 17 août 2015 sur la transition énergétique et la croissance verte. Ce fonds a pour vocation d’inciter les établissements de crédit à prêter aux personnes qui n’ont pas accès au crédit pour financer des travaux de rénovation. Le dispositif de garantie concerne les éco-PTZ individuels et collectifs octroyés par les banques signataires de la convention. Toutefois, à la fin 2020, seuls La Banque Postale et le Crédit Agricole avaient signé la convention et le fonds n’était abondé que par EDF à hauteur de seulement 14 millions d’euros sur le compartiment individuel et 5 millions d’euros sur le compartiment collectif, pour un dimensionnement de 35 000 prêts individuels et 6 500 prêts collectifs avec des plafonds respectifs de 10 300 € et 140 000 €. Face à l’insuffisance d’un tel dispositif dans l’hypothèse d’un changement d’échelle, la Banque Européenne d’Investissement (BEI) pourrait être sollicitée pour prendre le relais. Elle a en effet mis en place un mécanisme similaire consistant à garantir les premières pertes des portefeuilles de prêts à la rénovation énergétique (Private Finance for Energy Efficiency – PF4EE), dont les STF et certaines banques « pilotes » peuvent bénéficier. On pourrait imaginer le même montage, à la différence que le prêt serait cette fois sécurisé par le bien.

Les aides de l’État peuvent enfin parfaitement s’intégrer au PRRH. Le montant des subventions contribuant ainsi à diminuer le montant emprunté. Sous réserve d’un document émanant d’un tiers de confiance attestant du plan de financement, il serait envisageable que les banques puissent avancer les aides si celles-ci ne sont versées qu’au fur et à mesure de l’état d’avancement des travaux. Un fort volume de subventions, notamment pour les ménages modestes, paraît d’ailleurs indispensable pour réussir cette politique ambitieuse de rénovation énergétique.

Le PRRH tire par ailleurs profit de l’écosystème financier actuel. En effet, dès lors qu’un prêt finance des travaux qui améliorent significativement l’efficacité énergétique du bâti, ici du logement résidentiel privé, la banque peut le classifier comme prêt green, puisqu’il répond aux standards de ce que l’écosystème financier tient pour green[8]. L’on peut même imaginer une classification identique du prêt immobilier initial (s’il y en a un) puisqu’il finance dorénavant un logement qui a une excellente efficacité énergétique. Cette classification ne relèverait pas du greenwashing souvent reproché aux établissements de crédit, car il entraînerait une réduction d’émission de gaz à effet de serre ; elle n’est pas non plus cosmétique car elle permet en pratique aux banques prêteuses de se refinancer sur les marchés financiers à des conditions plus avantageuses en émettant des Green Bonds (obligations vertes) ou des Social Bonds (obligations sociales) si une partie des prêts s’adressent aux ménages les plus modestes. Cet écart de taux à l’avantage de la banque, appelé Greenium, doit être rétrocédé à l’emprunteur en bonifiant le taux de son prêt à la rénovation mais aussi celui de son prêt immobilier initial, comme cela existe d’ores et déjà aux Pays-Bas. Afin de pérenniser et d’accentuer ce Greenium, la BCE pourrait refinancer ces Green Bonds ou Social Bonds dans le cadre de ses interventions classiques de prise en pension, voire en achetant ces titres dans le cadre de son programme de Quantitative Easing. La mise en œuvre de cette création monétaire endogène présente l’avantage de ne pas nécessiter de modification particulière des traités puisque ce circuit de refinancement est d’ores et déjà opérationnel. Dans la pratique, il ne serait pas non plus nécessaire de faire évoluer l’interprétation actuelle de la neutralité de marché, car le montant potentiel de ces Green Bonds ou Social Bonds resterait marginal par rapport au bilan de la BCE.

Sans avoir à attendre un éventuel assouplissement des contraintes budgétaires ou une modification des traités de fonctionnement de la BCE, indispensables pour d’autres raisons, il existe donc d’ores et déjà une solution opérationnelle de financement compétitive, industrialisable et pérenne. Le PRRH et ses variantes présentent l’avantage majeur de s’intégrer à l’écosystème actuel, et de permettre l’alignement entre chacun des acteurs :

- l’ensemble des emprunteurs bénéficient de conditions financières compétitives, égales voire potentiellement meilleures que sur un prêt immobilier du fait de l’existence du greenium ;

- tout ou partie des emprunteurs peuvent bénéficier d’un taux nul (éco-PTZ), voire d’une absence de mensualité (PRRH zéro-coupon) pour les emprunteurs les plus modestes et / ou les plus âgés (si les aides de l’État s’avéraient insuffisantes) ;

- les banques, indispensables à l’industrialisation du financement, économisent quant à elles des charges réglementaires au titre de la garantie et peuvent approfondir et donc rentabiliser leur relation bancaire avec l’emprunteur tout au long du prêt.

IV. La rénovation, l’occasion de redonner du sens au politique

Dès lors que le financement n’est plus un obstacle, l’obligation à rénover peut et doit être instituée. Bien qu’elle se heurterait probablement à une réticence initiale dans l’opinion publique, cette mesure représenterait toutefois une occasion de réconcilier les citoyens avec la parole et l’action politiques. En effet, la plupart des citoyens aurait à gagner à ce projet qui consiste à améliorer leur pouvoir d’achat, leur confort, leur santé et l’emploi, tout en œuvrant à respecter les accords de Paris pour l’environnement. Cette mesure devrait également s’accompagner d’un engagement fort afin de faire émerger une filière de la rénovation performante encore trop fragile pour absorber les flux futurs. La reconstruction écologique de nos sociétés est un chemin long et difficile et la rénovation est l’une des étapes la plus importantes, compte-tenu des montants à engager mais aussi du fait qu’il existe des solutions acceptables par tous. Continuer à faire si peu ou si mal, c’est renoncer dès maintenant à la transition écologique de la France et collatéralement à éradiquer la précarité énergétique.

La France joue un rôle prépondérant au sein de l’Europe, elle en est un membre fondateur et un moteur. En mettant en place cette rénovation, elle pourrait faire bouger les lignes de l’orthodoxie européenne. Le PRRH est duplicable dans la plupart des pays car les prêts immobiliers font l’objet d’une hypothèque ou de son équivalent dans le droit local. Les banques qui ailleurs en Europe feraient des prêts à la rénovation par rechargement hypothécaire pourraient également bénéficier des mêmes réductions de charges en capital réglementaire, leurs prêts pourraient également être catégorisés comme Green et /ou Social et ce faisant pourraient bénéficier du même circuit de refinancement. Cela est d’autant plus pertinent que dans de nombreux pays européens, le déterminant principal de la qualité d’un emprunteur est la Loan to Value (pourcentage que représente le prêt par rapport à la valeur du bien) et non le Loan to Income (le taux d’effort) à l’instar de la France. Aussi, une rénovation performante et complète aurait pour conséquence directe une amélioration du prix de l’actif et donc du profil financier vu au travers de la LTV. De plus, le parc européen de production d’électricité est généralement plus carboné qu’en France, la rénovation complète et performante aura donc un effet d’autant plus important sur la réduction des émissions de gaz à effet de serre du continent européen. À l’heure où la politique souffre d’une dégradation de son image, la rénovation représente une occasion précieuse de redonner du sens à l’action publique en France et en Europe.

Résumé des avantages financiers du Prêt à la Rénovation par (Re)chargement Hypothécaire

Pour les emprunteurs :

- ils peuvent bénéficier de prêts avec des maturités longues et des conditions d’emprunts extrêmement compétitives, identiques voire meilleures que celles d’un prêt immobilier du fait de l’existence d’un Greenium et du verdissement du bilan des banques ;

- ils peuvent potentiellement bénéficier d’une bonification ex-post sur le taux de leurs prêts immobiliers initiaux ;

- l’équilibre en trésorerie est facilité du fait d’une rénovation complète et performante ;

- le prêt peut se coupler aux autres dispositifs comme les éco-PTZ, le taux zéro-coupon ;

- ils bénéficient d’une amélioration de leur profil financier (toute chose égale par ailleurs) : hausse de la valeur du bien (Loan to Value voire réduction de leur taux d’effort (Loan to Income).

Pour les établissements de crédit :

- ils peuvent bénéficier d’une pondération des risques réduite au regard des exigences réglementaires de place du fait de l’existence d’une sécurité sur le bien à rénover ;

- le prêt à la rénovation complète et performante peut être considéré comme un prêt naturellement « green », au regard de la pratique actuelle et de la taxonomie européenne en cours de rédaction, ce qui permet de « verdir » le bilan de banque sans pour autant que cela puisse être considéré comme du greenwashing ;

- ils peuvent émettre des obligations vertes ou sociales « Green Bonds ou Social Bonds » à des taux très compétitifs et bénéficier ainsi de conditions de refinancement améliorées (existence d’un Greenium) et peuvent potentiellement bénéficier d’une politique plus accommodante de la BCE à l’égard des actifs qui réduisent les dérèglements climatiques ;

- par contagion, le prêt immobilier initial peut également être considéré comme un prêt « green » puisqu’il porte sur un actif rénové qui a dorénavant de très bonnes performances énergétiques ;

- Ils peuvent bénéficier de fonds de garantie des premières pertes sur le portefeuille (FGER, BEI) :

- en première approximation, le profil de l’emprunteur est inchangé voire meilleur car la valeur du bien qui sert de sécurité s’est améliorée ;

- ils peuvent mettre en place des prêts viager hypothécaires pour les ménages les plus âgés ;

- ils peuvent poursuivre ou démarrer une relation bancaire de longue durée avec l’emprunteur et « rentabiliser » ce prêt à l’avenir.

Pour les pouvoirs publics :

- l’État n’a pas à financer la totalité de la rénovation du logement privé susceptible de creuser son déficit budgétaire et peut concentrer ses efforts sur le parc public ;

- les collectivités locales n’ont plus besoin de renforcer le capital des Sociétés de Tiers Financement (STF) puisque l’essentiel du financement de la rénovation du logement privé passe par le système bancaire ;

- l’État et les collectivités bénéficient d’avantages financiers collatéraux du fait de la massification d’une rénovation performante comme la réduction de la facture énergétique, la réduction des dépenses de santé, des dépenses sociales (allocations chômage, aides liées à la précarité énergétique tels que les chèques énergie…) ;

- l’État et les territoires bénéficient d’un gain net d’emploi local estimé à 278 000 emplois ETP à partir du moment où la massification de la rénovation est mise en œuvre.

Pour l’Europe :

- l’UE et la BCE n’ont pas à modifier substantiellement leurs règles de fonctionnement ni même le caractère dogmatique de certaines de leurs positions ;

- la BCE peut favoriser le financement de la rénovation à travers ses opérations de refinancement (repo et/ou QE) ;

- au titre de mécanismes existants, la BEI peut garantir les pertes éventuelles de certains prêts ce qui a pour conséquence de favoriser l’octroi des prêts.

Philippe RAMOS

avec la collaboration de Davor SIMAC

[1] L’empreinte carbone de la France sur https://ree.developpement-durable.gouv.fr/themes/defis-environnementaux/changement-climatique/empreinte-carbone/article/l-empreinte-carbone-de-la-france

[2] Etude Threeme de l’Ademe

[3] Association négaWatt

[4] CGEDD d’après CGDD/SDES, DGFiP, bases notariales, INSEE

[5] Voir notamment Nicolas Dufrêne, Alain Grandjean, « Une monnaie écologique », Odile Jacob, février 2020.

[6] https://www.institut-rousseau.fr/la-revue-monetaire-de-limmobilisme/

[7]Au 31/03/2020 : 35 574 éco-prêts à taux zéro ont été émis en 2019 pour un montant total prêté de 474,6 millions d’euros soit un montant moyen de 13 342 €. Le montant total des travaux est de 593,9 millions d’euros. Source SGFGAS « Bilan statistique des éco-prêts à 0 % émis en 2019 »

[8] Il faut être capable de démontrer l’amélioration de l’efficacité énergétique de 30 % minimum et/ou une « Major renovation » comme précisé dans la Directive sur la Performance Energétique des Bâtiments ou Energy Performance of Buildings Directive (EPBD).