À l’heure où la COP 26 s’interroge sur le financement des investissements nécessaires pour réussir la reconstruction écologique de nos sociétés, le sujet de la dette, publique comme privée, apparaît au cœur des réflexions économiques et politiques contemporaines. Le traitement de la dette sera certainement un enjeu majeur des prochaines élections présidentielles de 2022 en France. En effet, il n’existe rien de plus révélateur, sur l’échelle de mesure du conservatisme, que le rapport à la dette publique. Et pourtant, le niveau des dettes publiques et privées atteint aujourd’hui des niveaux inédits dans le monde, qui devraient appeler des solutions tout aussi inédites. Face à ce mur de la dette, deux attitudes semblent aussi délétères l’une que l’autre : la première consiste à penser qu’il faut impérativement réduire la dette publique et donc sacrifier les dépenses publiques ou asphyxier la population par l’impôt (sauf les plus aisés qui paient toujours moins d’impôts), la seconde repose sur l’illusion que la dette publique n’est jamais un problème et qu’il suffit de ne surtout pas y penser, de ne pas en parler, de ne pas se demander d’où elle vient, ni à qui elle profite, pour que le sujet disparaisse de lui-même.

Le Gouvernement vient de choisir la première voie en élaborant son projet de loi de finances pour 2022 : les 165 milliards d’euros de « dette Covid », qui correspondraient aux dépenses exceptionnelles ayant permis de faire face à la crise (en réalité le chiffre est massivement sous-estimé), vont faire l’objet d’un cantonnement, c’est-à-dire d’une comptabilité séparée et d’un remboursement à part du reste de la dette de l’État, avec un prélèvement de 6 % du surplus de recettes publiques dans les années ultérieures par rapport au niveau de recettes de l’année 2020. Une fois encore, le futur est asservi au remboursement, fût-il partiel, d’une dette publique que nous pourrions traiter autrement.

Au cours des années 2020 et 2021, un débat public important est venu perturber ce dialogue de sourds entre ces deux positions délétères, en posant sur la table une proposition nouvelle : l’annulation des dettes publiques détenues par la banque centrale européenne (BCE). Ce débat s’inscrit dans une situation qui est elle-même inédite : alors que les traités européens et l’idéologie monétariste avaient tout fait pour neutraliser l’arme monétaire, les impasses du capitalisme financiarisé ont conduit les banques centrales à acquérir des milliers de milliards d’euros et de dollars de dettes publiques, en Europe et ailleurs dans le monde. Dans l’Union européenne (UE), la BCE possède ainsi désormais plus de 4 000 milliards d’euros de dettes publiques des pays de l’UE, soit plus de 25 % de la dette publique européenne, dont elle attend passivement le remboursement, c’est-à-dire la destruction pure et simple. Joli paradoxe pour une institution que les traités européens voulaient tenir aussi loin que possible de la dette émise par les États.

Ces acquisitions étaient nécessaires pour éviter l’effondrement économique et une nouvelle crise des dettes publiques européennes. Il n’empêche que les États se retrouvent aujourd’hui à devoir rembourser des sommes faramineuses à leur propre banque centrale. Or il n’existe que deux solutions pour rembourser une dette publique : réemprunter la même somme (en faisant rouler le stock de dette) ou bien dégager un excédent budgétaire tel que l’on puisse rembourser sans réemprunter. Autrement dit, soit se mettre toujours plus dans la main des marchés financiers (marchés auxquels la France a déjà payé plus de 2 000 milliards d’euros d’intérêts depuis 40 ans), soit conduire des politiques d’austérité. On peut aussi compter sur la croissance et l’inflation, mais cela suppose d’investir massivement et d’augmenter les salaires, donc d’emprunter plus pour dépenser plus. Vouloir séparer la croissance et la dette, comme le souhaite M. Bruno Le Maire, c’est comme vouloir remplir une baignoire sans ouvrir le robinet.

Il y aurait pourtant une autre solution : convertir les 4 000 milliards d’euros détenus par la BCE en investissements, en passant par une annulation des dettes détenues par la BCE contre l’engagement des États d’investir les mêmes sommes. Un jubilé de la dette contre un plan Marshall de l’investissement[1], contre un véritable Green New Deal bien plus ambitieux que le modeste Green deal proposé à l’heure actuelle par la commission européenne. Cette proposition radicale et efficace présente l’avantage de n’être douloureuse pour personne (aucun créancier privé ne serait lésé, donc aucun risque de faillite), à l’exception de la banque centrale qui perdrait ses créances mais celle-ci n’en a cure puisqu’elle peut recréer les liquidités qu’elle perd par une simple opération de création monétaire, son pouvoir étant illimité en la matière.

Les arguments économiques en faveur d’une annulation/conversion des dettes publiques détenues par la BCE en investissements ont été défendus à plusieurs reprises en détail, d’abord dans un livre[2], puis dans une série de notes[3] et d’articles, et dans une tribune qui a réuni plus de 150 économistes de différents pays européens en février 2021[4]. Il y a quelques mois, le Fonds monétaire international et la Banque mondiale ont d’ailleurs à leur tour plaidé pour une annulation de la dette publique des pays pauvres contre des investissements verts[5]. En matière de dette privée, Bruno Le Maire[6] expliquait également récemment les avantages d’une annulation des dettes d’entreprise dans la relance économique. L’annulation de dettes, ou l’abandon de créances pour être plus précis, sont ainsi de plus en plus évoqués dans le débat public. Pourtant, la question semble devenir taboue lorsqu’il s’agit de parler de l’annulation des dettes publiques détenues par la BCE, notamment parce que cette hypothèse serait illégale selon certains opposants à cette idée.

Cette note a pour but de démontrer que la prétendue illégalité de l’abandon de créances par la banque centrale est erronée, et ce, en se fondant non seulement sur une interprétation stricte des textes européens mais également sur la jurisprudence évolutive de la Cour de justice de l’Union européenne (CJUE) en la matière.

En effet, une opération d’abandon de créances par la BCE ne serait pas davantage illégale, bien au contraire, que tout ce que cette dernière a réalisé jusqu’à présent en matière de rachat d’actifs publics. Déjà au moment de la création des programmes de rachat d’actifs, le droit est venu au secours de la décision politique pour permettre à la BCE de soutenir l’économie européenne (cette note expliquera ce point en détail). Ce qui avait vocation à être temporaire, exceptionnel, est devenu permanent et le droit a entériné cette situation, malgré la réticence de certaines juridictions nationales, à commencer par la Cour de Karlsruhe.

L’annulation ne constituerait ainsi qu’une nouvelle étape dans l’évolution des pratiques de la BCE, étape qui permettrait d’ailleurs à cette institution de remplir l’objectif qu’elle s’est elle-même fixé : un taux d’inflation inférieur mais proche de 2 %. L’annulation serait ainsi un nouvel outil à disposition de la banque centrale : cet outil ne se suffit pas à lui-même et doit venir en appui des politiques monétaires et budgétaires de l’Union (article 127 du traité sur le fonctionnement de l’Union européenne – TFUE), et surtout des États membres. Mais si elle est conditionnée à l’investissement des États membres dans la transition sociale et environnementale, l’annulation/conversion contribuera à la prospérité du continent européen et à la relance économique.

Cette note permet donc de démontrer que l’annulation des dettes publiques détenues par la BCE peut avoir un fondement légal certain, et qu’il ne manque que la volonté politique pour le faire. Elle met également en lumière l’impasse démocratique que constitue l’indépendance des banques centrales à l’heure de la nécessité d’une refondation écologique et démocratique de nos sociétés. Nous priverons-nous d’un outil d’une telle portée pour des raisons idéologiques dépassées et sur la base d’arguments juridiques infondés ?

I. La récente évolution des pratiques de la BCE : l’exemple des programmes de rachat d’actifs

L’action de la Banque centrale européenne, en tant qu’institution européenne, a été structurée autour des théories économiques issues de la nouvelle macroéconomie classique et du monétarisme[7]. En découle le principe d’indépendance selon lequel les décisions monétaires doivent être prises indépendamment des institutions ou organes de l’Union, des États membres, ou de tout autre organisme (article 130 TFUE), ainsi que le principe d’interdiction du financement monétaire des dépenses publiques par la Banque centrale (article 123 TFUE). Il s’agit ainsi d’une indépendance opérationnelle, soumise à un objectif de stabilité des prix, doublée d’une interdiction de financement des États.

L’histoire récente nous a pourtant montré que ces principes n’étaient pas immuables et que leur application pouvait être à géométrie variable. L’exemple le plus marquant est sans doute le développement des politiques monétaires non-conventionnelles. En effet, la crise financière de 2007-2008 et son aggravation dans la zone euro au début des années 2010 ont conduit la BCE à lancer des programmes de rachat de titres de dette publique sur les marchés secondaires. De tels programmes s’éloignent largement du principe d’indépendance, puisqu’ils peuvent être perçus comme « sollicités » indirectement par les États membres et les institutions européennes, et nombre d’économistes les ont perçus comme une forme de « monétisation de la dette publique »[8].

Certains auteurs affirment d’ailleurs à juste titre que les nouvelles politiques non-conventionnelles de la BCE ont permis « une mutation constitutionnelle cachée »[9] du mandat de la BCE, bien que cette dernière ait choisi d’affirmer que ces programmes ne constituaient pas un « changement de paradigme monétaire »[10]. D’autres expliquent que sa légitimité, « initialement fondée sur sa conception technico-scientifique » (autrement dit sur un mandat technocratique confié à des «experts» pour lutter contre l’inflation), est « désormais fondée sur sa capacité à défendre le projet européen »[11]. Ces mesures ont toutefois indéniablement ébranlé le récit juridique qui entoure l’interdiction du financement monétaire des États et l’indépendance de la BCE, puisque son action est désormais soumise à l’impératif de permettre aux États de se refinancer dans de bonnes conditions, quitte à se heurter à un autre de ses objectifs, à savoir la stabilité financière, puisque ses achats d’actifs conduisent à inonder les marchés financiers de liquidités.

A. Les interprétations évolutives de la CJUE au service des programmes de rachat d’actifs : vers une modification du mandat de la BCE

À bien des égards, les articles du TFUE en lien avec la politique monétaire ont connu des interprétations évolutives. Qui aurait pu imaginer, il y a seulement dix ans, que les programmes de rachat d’actifs publics et privés deviendraient l’arme première de la BCE pour faire face aux différentes crises ? Il a fallu mettre les arguments juridiques au service des différents programmes pour qu’ils soient considérés comme respectueux du droit primaire européen. La CJUE a eu l’occasion d’asseoir cette nouvelle interprétation dans les jurisprudences Gauweiler[12] et Weiss[13].

Les décisions Gauweiler et Weiss portent toutes deux sur la légalité des mesures de politique monétaire dites non-conventionnelles.

La jurisprudence Gauweiler fait suite à une décision de la BCE relative à l’acquisition de titres de dette publique émis par les États membres de la zone euro via le programme « Outright Monetary Transactions » (en 2012). À la suite de cette annonce, la Cour constitutionnelle allemande a saisi la Cour de justice de l’Union européenne sur le fondement de l’article 267 TFUE en posant deux questions préjudicielles relatives à l’éventuelle violation du principe d’attribution des compétences dont la BCE est titulaire en vertu des articles 119, 123 et 127 TFUE ainsi que des articles 17 et 24 du protocole n°4 sur les statuts du SEBC (Système européen des banques centrales) et de la BCE.

La décision Weiss, rendue le 11 décembre 2018, porte sur la conformité aux traités européens, et plus particulièrement à l’article 123 TFUE relatif à l’interdiction du financement des autorités et organismes publics par les banques centrales nationales et par la Banque centrale européenne, du programme d’achat d’actifs du secteur public sur les marchés secondaires (PSPP, Public sector purchase program). Dans l’arrêt Weiss, la Cour pose les jalons de sa nouvelle interprétation en choisissant d’adopter une conception large du mandat de la BCE via une interprétation restrictive de l’article 123 TFUE. Pour rappel, l’article 123, paragraphe 1 TFUE interdit à la BCE et aux banques centrales des États membres d’accorder des découverts ou tout autre type de crédit aux autorités et aux organismes publics de l’Union européenne et des États membres, ainsi que d’acquérir directement, auprès d’eux, des instruments de leur dette.

La Cour a décidé que l’interdiction prévue à l’article 123 TFUE n’empêche pas le système européen de banque centrale (SEBC) de racheter aux créanciers d’un tel État des titres préalablement émis par ce dernier, dans la mesure où le rachat se fait indirectement par le biais du marché secondaire[14]. Cette première pirouette nécessite d’être soulignée : en pratique, l’achat d’une dette publique par une banque centrale sur le marché primaire ou sur le marché secondaire n’est pas déterminant du point de vue du financement de l’État. Dans les deux cas, celui-ci a l’assurance d’être financé, soit directement par les marchés car la banque centrale est derrière, soit par la banque centrale elle-même. Il a en outre l’assurance d’être financé à un taux bas puisque les achats d’actifs pratiqués par la banque centrale sur le marché secondaire font baisser l’ensemble des taux d’intérêts des emprunts publics, à la différence d’ailleurs des achats sur le marché primaire qui pourraient très bien être « cantonnés » et ne pas affecter l’ensemble du marché. En outre, en fin de compte, c’est bien la banque centrale qui détiendra le titre public dans ses comptes, parfois après une période de transition de quelques secondes seulement par le biais d’un intermédiaire financier privé, qui aura gagné au passage des liquidités. La BCE devient donc responsable d’une grande partie du financement, puis du refinancement (au moment où les titres de dettes devront être renouvelés pour faire « rouler » la dette), des États. Elle est donc désormais obligée de prendre en compte les conditions de financement des États dans sa politique monétaire, ce qui n’est pourtant pas dans son mandat. On est donc là dans une forme de quasi-financement monétaire qui contrevient évidemment à l’« esprit » du TFUE.

C’est pourquoi la CJUE pose ensuite deux limites supplémentaires : le rachat d’actifs ne doit pas être réalisé de manière analogue à celui de l’acquisition directe d’obligations auprès des autorités et des organismes publics des États membres[15] et le SEBC doit mettre en place des garanties suffisantes pour concilier l’interdiction prévue à l’article 123 TFUE avec le programme, afin d’empêcher les États membres de se soustraire à l’obligation de conduire une « politique budgétaire saine »[16].

Notons que la Cour ne définit pas ce qu’est une politique budgétaire « saine » mais l’on suppose que c’est une politique conforme aux critères de Maastricht, lesquels ne sont pas, eux non plus, respectés depuis de nombreuses années, par de nombreux États, sans que l’on s’en émeuve outre mesure dans les cénacles monétaristes ou proches du pouvoir, qui sont pourtant les premiers à rejeter la proposition d’annulation des dettes publiques détenues par la BCE en arguant de son « illégalité ». Faut-il en déduire que le fait de ne pas respecter les traités est problématique dans un cas et pas dans l’autre ? Dans ce cas, que vaut un droit à géométrie aussi variable ?

Enfin, la CJUE rappelle le caractère temporaire du programme qui permet au SEBC de revendre les titres détenus à tout moment, et empêche donc les États de mener une politique budgétaire « malsaine ». Toutefois, à y regarder de plus près, ces programmes continuent d’exister alors même que les conditions posées par la CJUE ne sont plus vraiment respectées. Autrement dit, nous allons voir que les conditions posées par la CJUE pour établir la légalité a posteriori du programme de rachats d’actifs ne sont plus respectées, elles non plus, depuis bien longtemps.

B. Les conditions de légalité des programmes de rachat, aujourd’hui disparues

Concernant la première condition (des conditions de rachat différentes sur le marché secondaire par rapport à celles du marché primaire), la Cour considère qu’elle a été respectée dans la mesure où le SEBC a mis en place des garanties permettant d’éviter la prévisibilité des rachats d’obligations souveraines. Ce qui, d’après elle, empêcherait les opérateurs d’agir comme des intermédiaires du SEBC. Cet argument est aujourd’hui très contestable dans la mesure où l’on sait que le programme de rachat va se poursuivre et s’intensifier jusqu’en 2022 minimum[17]. Le pandemic emergency purchase programme (PEPP) de la BCE est d’ailleurs susceptible d’atteindre 1 850 milliards d’euros fin mars 2022 (il atteint déjà 1375 milliards d’euros en septembre 2021)[18]. On connaît, en outre, le calendrier et le montant des achats d’actifs mais également des réinvestissements intervenant après les remboursements. Un système concerté n’aurait pu faire mieux. Cette première condition n’est donc évidemment pas remplie.

La seconde condition, celle d’une politique budgétaire saine, est encore plus représentative de ce non-sens juridique. Premièrement, il n’existe pas de définition de cette notion. Une seule interprétation a été donnée par la CJUE dans la décision Pringle[19] : « le fait pour les États membres de rester soumis à une logique de marché lorsqu’ils contractent des dettes ». Est-ce donc la dépendance des États membres aux marchés financiers qui caractérise le caractère « sain » d’une politique budgétaire ?

On retrouve également une vieille antienne : un endettement sain serait lié à des dépenses d’investissement mais on assisterait actuellement à un endettement visant à financer des dépenses de fonctionnement. Outre que cette distinction est très malaisée en pratique (comment distinguer par exemple l’investissement que représente un porte-avions et la rémunération des marins qui le font fonctionner ?), les investissements ne représentent aujourd’hui qu’une faible part de nos dépenses publiques puisque de nombreuses dépenses sont immatérielles ou non-comptabilisées dans cette catégorie. Cette recherche d’une politique budgétaire saine par nature est ainsi vouée à l’échec et ne sert qu’à instaurer une distinction idéologique entre la « bonne » et la « mauvaise » dépense publique. En outre, notons que les règles budgétaires issues du Pacte de stabilité et de croissance n’ont pas empêché l’explosion des déficits des États membres qui ne parviennent plus à respecter les règles de 3 % du déficit et de 60 % du PIB. Or, le non-respect de ces règles par les États n’a pas fait l’objet d’une sanction de la part des institutions européennes, ni de la Commission ni de la CJUE, qui auraient pourtant pu le faire au regard des textes. Cela démontre une nouvelle fois qu’en matière économique, le droit est un outil au service de la volonté politique. On peut même se montrer plus provocant : le non-respect des règles budgétaires n’est-il pas davantage contraire au principe d’une politique budgétaire « saine » qu’un financement monétaire de la dette publique (direct ou via une annulation des dettes détenues par la BCE) qui permettrait paradoxalement de réduire le niveau d’endettement ?

Notons en effet que l’annulation des dettes publiques détenues par la BCE viendrait solder en partie une situation d’endettement majoritairement due à deux crises financières et économiques : celle de 2008 et celle qui a été consécutive à la crise sanitaire de 2020-2021. Or, les politiques « quoi qu’il en coûte » françaises et européennes ont été une nécessité pour relancer une économie fragilisée. Enfin, le conditionnement de l’annulation à des investissements verts empêchera les États membres de conduire une politique budgétaire « malsaine » puisqu’il s’agit d’enclencher la reconstruction écologique dont nos pays ont besoin.

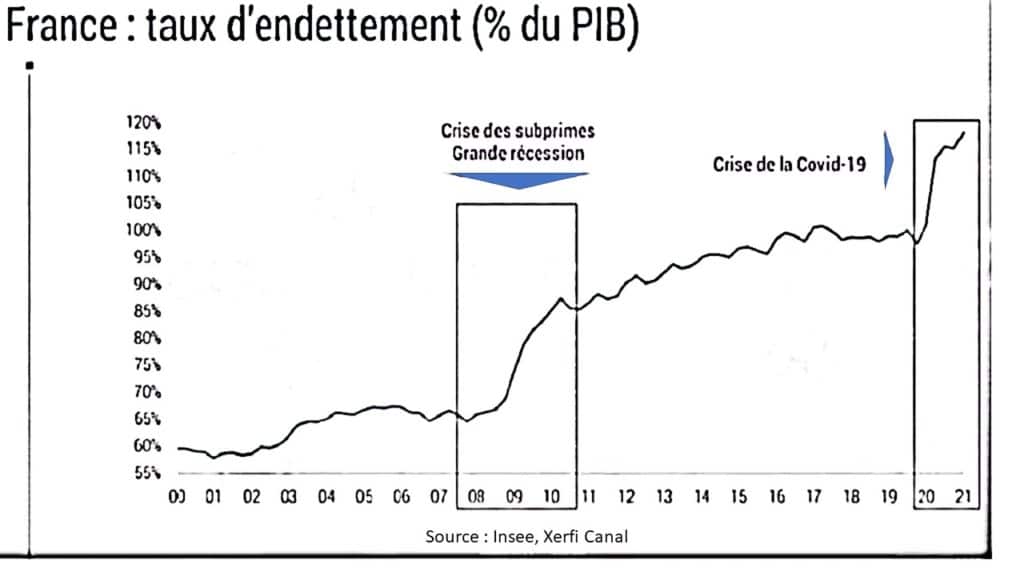

TAUX D’ENDETTEMENT DE LA FRANCE EN POURCENTAGE DU PIB

Autre argument, la Cour considère que le public sector purchase program (PSPP), c’est-à-dire le programme d’achat d’actifs « traditionnel » en vigueur depuis 2015, est valide dans la mesure où le SEBC conserve la faculté de revendre les obligations acquises à tout moment, ce qui lui permet d’adapter son programme en fonction de l’attitude des États membres concernés. En d’autres termes, le SEBC peut inciter les États membres à conduire une politique budgétaire saine. Ce caractère temporaire est aujourd’hui mis en avant par nos contradicteurs pour empêcher l’annulation des dettes publiques détenues par la BCE, qui présenterait un caractère définitif et serait donc constitutif d’un financement monétaire des États.

C’est doublement faux : d’une part, les dettes aujourd’hui acquises par la BCE ne seront jamais remises sur le marché, car une telle action créerait une crise de liquidités et un effondrement économique comme l’a démontré la timide et prudente tentative de la Federal reserve américaine de baisser légèrement son bilan entre 2015 et 2017, avant de devoir faire marche arrière devant les risques pour l’économie ; d’autre part, et ce point est essentiel, le financement monétaire des États a déjà eu lieu dans le cas des dettes publiques détenues par le SEBC.

En effet, le financement monétaire a eu lieu lors de l’achat des titres, lorsque des liquidités ont été transférées du compte des acteurs financiers privés qui ont acheté des titres de dettes publiques vers le compte des trésors publics des États membres. En cas d’annulation des dettes détenues par la BCE, cette dernière procéderait à un « abandon de créances », comme n’importe quelle banque privée le pratique tous les jours, ce qui aurait pour effet d’empêcher le remboursement par les États de ces titres de dette, sans toutefois que cela leur procure davantage de financements. En revanche, les États seraient bel et bien libérés de l’obligation de rembourser, et donc de prélever sur le secteur privé ou bien de réduire leurs dépenses en conséquence. Il ne s’agit donc pas stricto sensu d’un financement monétaire.

TAUX D’ENDETTEMENT PAR PAYS EN POURCENTAGE DU PIB

Source : Statista

Par conséquent, non seulement les conditions qui devaient servir à légitimer juridiquement les programmes d’achat d’actifs pour légitimer leur existence en garantissant qu’il ne s’agissait pas de financement monétaire ont disparu (sans pour autant que les programmes cessent, alors qu’il est facile de démontrer qu’ils ne respectent plus les conditions établies par la CJUE), mais l’annulation en elle-même ne conduit pas à opérer un financement monétaire direct. Or, il n’est inscrit nulle part dans les traités que l’abandon de créances par une institution européenne est interdit.

L’examen de la jurisprudence et des critères de la CJUE nous démontre ainsi que la politique monétaire est évolutive et que le juge européen est enclin à accorder un large pouvoir discrétionnaire à la BCE en temps de crise, quitte à être en contradiction complète avec l’« esprit » des traités. Les programmes de rachat d’actifs publics des États membres de la zone euro ont d’ailleurs pu voir le jour sans qu’il soit nécessaire d’enclencher la procédure ordinaire de révision des Traités et plus particulièrement de l’article 123 TFUE. On aurait difficilement pu imaginer que de tels programmes soient admis à droit constant – c’est à dire sans révision des traités -, et les Cours constitutionnelles de certains États membres ont d’ailleurs déjà affirmé qu’ils constituaient un acte ultra-vires[20], c’est-à-dire un acte qui dépasse les compétences reconnues à l’Union européenne. C’est grâce à une interprétation évolutive et favorable de la CJUE que la pérennité de ces programmes est assurée. Comme nous allons le voir désormais, l’abandon de créances par la BCE est tout aussi facile à légitimer que les achats d’actifs.

II. L’annulation des dettes publiques détenues par la BCE, un abandon de créance permis au regard de l’article 123 TFUE

A. Un abandon de créances n’est pas constitutif d’un financement monétaire

La frontière du financement monétaire des États par la BCE, déjà écornée par le PSPP, est encore plus enfoncée aujourd’hui avec le nouveau programme d’achats d’urgence face à la pandémie (PEPP). Premièrement, le nouveau programme n’est plus nécessairement soumis à une limite de 33 % de détention de la dette publique d’un pays par la BCE. En d’autres termes, la BCE sera bientôt détentrice d’une part très importante de titres de dettes publiques de certains pays, ce qui vient largement contredire le raisonnement de la Cour qui, pour rappel, a interdit au SEBC de racheter l’intégralité des obligations publiques des États membres. Notons par ailleurs que dans certains États, comme le Japon, la dette publique est désormais détenue à plus de 50 % par la banque centrale, sans que cela pose de problèmes particuliers.

Deuxièmement, les rachats d’actifs n’ont plus nécessairement lieu en fonction de la clé de répartition des États dans le capital de la BCE[21]. Pourtant, c’est sur la base de ces critères que la Cour avait écarté la violation par la BCE du principe de proportionnalité. Le nouveau programme de rachat semble donc s’écarter largement des fameuses conditions restrictives mises en place par la jurisprudence.

D’un point de vue économique, si l’on additionne le PSPP avec le PEPP, le montant total de dettes publiques détenu par la BCE s’élève à 3 953 milliards d’euros à fin septembre 2021 dont 2 588 (510 milliards pour la France) pour le PSPP et 1 365 (246 milliards pour la France) pour le PEPP. Cela représente plus de 25 % du niveau de la dette des États membres de la zone UE qui s’élève aujourd’hui à plus de 11 000 milliards d’euros[22]. Pourtant ces programmes de rachat sont des outils non conventionnels dont les conditions de validité ne sont, comme nous venons de le voir, pratiquement plus respectées. Le juridique ne fait donc pas obstacle à la mise en œuvre de ces méthodes.

En outre, s’il est vrai que l’article 123 TFUE interdit le financement direct des États membres par la BCE, il en va autrement en matière d’abandon de créance. Pour rappel, un abandon de créance ne s’apparente en rien à un financement monétaire et il n’existe aucune disposition dans les traités qui interdirait à un créancier de renoncer à ses créances. C’est l’essence même du principe de liberté contractuelle. Ce ne sont pas les États membres qui annulent leur part de dette détenue par la BCE, mais cette dernière qui abandonne sa créance auprès des États membres. La seule difficulté est que, en vertu du principe d’indépendance, la BCE ne peut pas être « forcée » d’agir ainsi par une autorité politique. Elle n’opèrera de la sorte qu’en présence d’une forte pression sociale et politique, si elle sent qu’elle n’a plus le choix, comme elle l’a fait au moment de mettre en place un programme de rachat d’actifs. Nul doute que cela arrivera à court ou moyen terme, lorsque l’on se sera rendu compte de l’absurdité d’une situation où l’on demande à des États, représentatifs des populations, de rembourser des milliers de milliards d’euros à des banques centrales, en pure perte, alors que ces dernières ne tirent la totalité de leur pouvoir que de la confiance de ces mêmes populations.

B. La possibilité d’un défaut existe déjà sur la dette détenue par la banque centrale

Certes une telle action ne suffira pas à renverser tous les rapports de force existant dans le capitalisme financiarisé d’un « trait de plume », comme certains détracteurs de la proposition eurent beau jeu de le faire remarquer. Faut-il s’en priver pour autant ? Si l’on réfléchissait par analogie, faudrait-il se priver d’une augmentation du SMIC ou des minima sociaux si celle-ci ne remettait pas en cause la totalité des rapports de sujétion dans le monde du travail ? Raisonner ainsi conduit à se priver de la possibilité de réaliser des progrès réels, importants et potentiellement immédiats. D’autant plus que certains économistes s’opposent à l’annulation des dettes publiques détenues par la BCE mais sont favorables à leur transformation en dettes perpétuelles. Du point de vue juridique, cela ne change pourtant strictement rien : ceux qui estiment que l’annulation correspondrait à un financement monétaire disent exactement la même chose pour la transformation en dettes perpétuelles[23]. Et sur le plan économique ? Comme l’annulation, la transformation en dette perpétuelle à taux zéro fait que l’État n’a pas à rembourser le principal ni les intérêts sur sa dette. Toutefois, à la différence de l’opération de conversion de créances en investissements issue du pacte « annulation contre investissements », la transformation en dettes perpétuelles n’incite pas forcément l’État à investir plus. En outre, elle ne réduit pas le volume de la dette puisque si celle-ci est gelée, elle n’en existe pas moins encore dans les livres de compte de la banque centrale. Il serait ainsi loisible à un nouveau pouvoir de «dégeler» cette dette pourtant censée être perpétuelle et de reprendre les remboursements.

Par ailleurs, dans le cas de l’annulation de la dette détenue par la BCE, il convient de souligner que cette dernière a d’ores et déjà admis, ainsi que la CJUE, la possibilité d’un défaut. En effet, à partir du moment où la BCE rachète des titres de dette, elle s’expose au risque de défaut de paiement. C’est elle qui supporterait la perte et perdrait le titre si un État membre venait à faire faillite. Prenons l’exemple de la Grèce : en 2012, la question de l’annulation de la dette grecque s’était posée et la BCE n’avait pas voulu y prendre part au nom de l’article 123 TFUE. Aujourd’hui, l’Italie fait face à un risque de défaut de paiement sans précédent et risque de connaître une restructuration de sa dette. La BCE pourrait-elle encore se tenir à l’écart d’une restructuration ? Rien n’est moins sûr. En effet, depuis 2013, les titres de dettes émis par les États membres contiennent des clauses d’actions collectives[24]. Ces clauses fixent les règles qui déterminent les conditions de restructuration d’une dette[25]. En vertu des « termes de référence » fixés par le comité économique et financier le 18 novembre 2011, chaque État membre peut modifier les conditions du contrat d’émission s’il obtient l’accord de la majorité qualifiée, c’est à dire 75 % du montant global de l’émission. Ainsi par exemple, si l’État français et ses créanciers représentant 75 % du montant global de l’émission souhaitaient annuler la dette, la BCE se retrouverait dans une situation où elle serait contrainte de participer à l’opération de restructuration ou de défaut sur la dette.

On peut même aller plus loin et considérer que l’annulation pourrait faire partie intégrante du mandat de la BCE s’il existait un consensus en Europe sur la nécessité de débarrasser les États membres d’une partie de leur dette publique. En effet, l’article 127 TFUE dispose que « sans préjudice de l’objectif de stabilité des prix, le SEBC apporte son soutien aux politiques économiques générales dans l’Union, en vue de contribuer à la réalisation des objectifs de l’Union, tels que définis à l’article 3 du traité sur l’Union européenne ». Comme expliqué précédemment, l’annulation n’est pas une fin en soi mais elle sert d’appui aux différentes politiques économiques de l’UE en donnant l’occasion aux États membres de réaliser des investissements massifs dans la transition écologique et sociale.

Il est d’ailleurs important de rappeler qu’une annulation des dettes détenues par les banques centrales nationales n’affecterait aucunement les finances publiques pour compenser cette perte, contrairement à ce qu’ont voulu le faire croire certains responsables de la BCE, à commencer par Christine Lagarde elle-même. En effet, l’article 32.4 du protocole n°4 associé au TFUE indique explicitement que la BCE « peut décider d’indemniser les banques centrales nationales […] pour des pertes particulières afférentes aux opérations de politique monétaire […] L’indemnisation prend la forme que le conseil des gouverneurs juge appropriée ». La BCE a donc le pouvoir de préserver les banques centrales nationales de toute perte, comme celles liées à un défaut ou à une annulation par exemple, en utilisant son pouvoir de création monétaire. Les fonds propres des banques centrales nationales ne seraient nullement affectés et les États n’auraient aucunement besoin de recapitaliser les banques centrales nationales ou de restaurer leurs fonds propres par transfert budgétaire (recapitaliser une banque centrale ou restaurer ses fonds propres est d’ailleurs un non-sens sur le plan théorique puisque la banque centrale dispose du pouvoir de créer des liquidités sans limites, y compris pour elle-même, à la différence des banques privées).

III. Penser le dispositif institutionnel et juridique permettant de mettre en œuvre une conversion des dettes publiques détenues par la BCE en investissements d’avenir pour les pays européens

En vertu du principe d’indépendance de la BCE, aucun État membre ni aucune institution européenne n’a le pouvoir d’imposer sa volonté à la BCE, ce qui constitue une anomalie héritée de l’époque ouverte dans les années 1990 depuis qu’un grand nombre de tâches éminemment politiques se sont vues soustraites à la souveraineté populaire par le biais d’autorités indépendantes, de comités d’experts et autres autorités de régulation, comme si l’économie pouvait être branchée sur pilotage automatique hors de toute volonté politique et sociale. L’article 130 TFUE, souvent repris par la jurisprudence[26], dispose ainsi que « dans l’exercice des pouvoirs et dans l’accomplissement des missions et des devoirs qui leur ont été conférés par les traités et les statuts du SEBC et de la BCE, ni la Banque centrale européenne, ni une banque centrale nationale, ni un membre quelconque de leurs organes de décision ne peuvent solliciter ni accepter des instructions des institutions, organes ou organismes de l’Union, des gouvernements des États membres ou de tout autre organisme. ». Il est donc nécessaire de dégager un consensus parmi les États membres au niveau européen et de mettre en place une stratégie politique effective.

Un consensus pourrait toutefois être trouvé si cette opération de conversion de dettes en investissements servait à financer le Green new deal dont l’Europe a besoin sans alourdir la dette des États membres. En effet, la Cour des comptes européenne évalue à 2 600 milliards d’euros les investissements à accomplir au cours de la prochaine décennie en Europe pour réussir la reconstruction écologique. C’est proche des 4 000 milliards d’euros détenus par la BCE sous forme de titres de dettes publiques. Il y aurait donc là une occasion de solder les erreurs et les difficultés du passé tout en finançant l’avenir, au moment où la Chine et les États-Unis mettent en œuvre de gigantesques plans de relance qui leur donneront un avantage décisif si nous n’agissons pas.

L’annulation pourrait donc être conditionnée à des investissements vertueux, contrairement aux différents programmes de rachat d’actifs qui reposent sur le principe de « neutralité de marché » en vertu duquel la BCE ne doit pas privilégier un secteur d’activité par rapport à un autre. Ce principe est aujourd’hui au cœur des débats puisqu’il favorise les secteurs les plus émetteurs de gaz à effet de serre. Ainsi, sur les 266 milliards d’euros d’actifs détenus par la Banque nationale de Belgique dans le cadre du programme d’achats d’actifs privés, plus de la moitié sont des obligations à forte intensité de carbone[27]. Il en va de même pour tous les grands pays. L’annulation des dettes publiques, tout comme les différents programmes de rachat, doit donc être conditionnée à l’investissement dans des secteurs verts. Rénovation thermique des bâtiments, énergies vertes, transport, les secteurs verts « stratégiques » ne manquent pas. La BCE a récemment affirmé que le changement climatique devait être pris en compte dans ses modèles et méthodes de projections macroéconomiques. Une telle déclaration est louable mais elle restera creuse et vide de sens si elle n’est pas suivie d’une réelle remise en cause du principe de neutralité.

Sur le plan juridique, un tel pacte pourrait être réalisé par le biais d’un accord international conclu entre les États membres en dehors du cadre de l’Union européenne – inter se agreement -, comme ce fut le cas pour le mécanisme européen de stabilité (MES). Pour rappel, le Conseil européen a décidé le 17 décembre 2010 de mettre en place un mécanisme de stabilité financière permanent capable de fournir une assistance financière aux États membres de la zone euro victimes de la crise de la dette souveraine. Les États membres ont fait usage de la révision simplifiée prévue à l’article 48§6 TUE. Un tel accord a par la suite été validé par la CJUE dans la décision Pringle sur la base de jurisprudences plus anciennes[28]. Cette dernière a choisi de se baser sur une interprétation restrictive[29] des compétences de l’Union en matière de politique économique afin d’admettre la validité du MES. Par ce jugement, elle a rendu possible la conclusion d’accords internationaux entre États membres à la condition toutefois que l’accord ne conduise pas à un accroissement des compétences attribuées à l’Union et qu’il ait pour objectif de modifier les dispositions du Titre III du Traité sur le fonctionnement de l’Union européenne (TFUE), sans qu’il ait pour effet de modifier matériellement les dispositions du droit primaire. Encore une fois, force est de constater que l’arme juridique est au service des décisions politiques et économiques qui ont été prises lors des différentes crises traversées par les États membres.

De manière générale, l’article 130 TFUE doit être réécrit pour que la puissance monétaire revienne dans le giron des décisions politiques et ne soit plus l’apanage d’un comité d’experts indépendants des États mais dépendants des marchés financiers. La monnaie est en effet un bien commun, qui doit être géré comme tel. Un premier jalon à poser en ce sens est la conversion des dettes publiques détenues par la BCE en investissements pour la reconstruction écologique : une telle mesure est juridiquement faisable et économiquement souhaitable.

[1] GRAEBER D. Dette: 5000 ans d’histoire.

[2] DUFRÊNE N., GRANDJEAN A. Une monnaie écologique, Odile Jacob, février 2020.

[3] GIRAUD G., DUFRÊNE N., GILBERT P.« Comment financer une politique ambitieuse de reconstruction écologique ? », le 25 février 2020. https://www.institut-rousseau.fr/comment-financer-une-politique-ambitieuse-de-reconstruction-ecologique/#_ftn13 ; ou encore Baptiste Bridonneau et Laurence Scialom, “Des annulations de dette publique par la BCE : lançons le débat”, Terra Nova, avril 2020

[4] Tribune et signataires : https://annulation-dette-publique-bce.com/

[5] GRELIER A., “ Le FMI appelle à l’effacement de la dette des pays les plus pauvres”, France culture, 14 avril 2020 : https://www.franceculture.fr/emissions/le-billet-economique/chronique-eco-du-mardi-14-avril-2020

[6] LEDERER E., MADELIN T., « Bercy envisage d’annuler une partie de la dette des entreprises », Les Echos, 14 avril 2021 : https://www.lesechos.fr/finance-marches/banque-assurances/bercy-envisage-dannuler-une-partie-de-la-dette-des-entreprises-1306821

[7] FONTAN ©, DE CABANES (A), “La Cour de Justice face à Gauweiler. La mise en récit de l’indépendance de la BCE”, in Les récits judiciaires de l’Europe, BRUYLANT, Bruxelles, p. 171

[8] SINN (H-W.), The Euro Trap : on Bursting Bubbles, Budgets, and Beliefs, Oxford, OUP, 2014

[9] PENNESI (F.), « The Impossible Constitutional Reconciliation of the BVerfG and the ECJ in the OMT Case. A Legal Analysis of the First Preliminary Referral of the BVerfG », p. 12.

[10] FONTAN ©, DE CABANES (A), “La Cour de Justice face à Gauweiler. La mise en récit de l’indépendance de la BCE”, in Les récits judiciaires de l’Europe, BRUYLANT, Bruxelles, p. 177

[11] RODARIE (H.), Effacer les dettes publiques: C’est possible et c’est nécessaire, Ma Editions, 2020

[12] CJUE, 16 juin 2015, Gauweiler, Aff. C-62/14

[13] CJUE, 11 décembre 2018, Weiss, Aff. C-493/17

[14] Arrêt précité note n°6, point 95

[15] Arrêt précité note n°5, point 97

[16] Arrêt précité note n°5, points 100 à 102 et 109

[17] COLLOMP (F.), « Covid-19 : la BCE prolonge son bazooka jusqu’en 2022 », Le Figaro, 10 décembre 2020 ; ALBERT (E.), « La BCE amplifie son intervention pour soutenir l’activité », Le Monde, 12 mars 2020

[18] Rapport annuel de la Banque de France 2020, p.22

[19] CJUE, 27 novembre 2012, Pringle, Aff. C-370/12

[20] BVerfG, 5 mai 2020, 2 BvR 859/15, 2 BvR 1651/15, 2 BvR 2006/15, 2 BvR 980/16.Le texte complet de l’arrêt est disponible en version originale et en traduction anglaise sur le site du Bundesverfassungsgericht : https://www.bundesverfassungsgericht.de/SharedDocs/Entscheidungen/EN/2020/05/rs20200505_2bvr085915en.html.

[21] Article 5 de la décision (UE) 2020/440 de la BCE

[22] Eurostat, 2020., La dette publique en hausse à 97,3% du PIB dans la zone euro, in Communiqué de presse euroindicateurs, 21 janvier 2021. https://ec.europa.eu/eurostat/documents/portlet_file_entry/2995521/2-21012021-AP-FR.pdf/7a5addb2-4835-3f66-04d6-aefd9ee332bb

[23] DOR (E.), « L’annulation des dettes publiques détenues par la BCE et les banques centrales nationales serait illégale », Boursorama, 12 février 2021

[24] Article 12 alinéa 3 du Traité instituant le Mécanisme européen de stabilité : https://ec.europa.eu/dorie/fileDownload.do;jsessionid=PQlDJnBTQnW1rRgzzkb1NZQxGJHHHTxFMJL4HWgKLQV5tyB6XF4f!469751194?docId=1123784&cardId=1123780

[25] COUET I., « Dette : la zone euro se dote de clauses d’action collective », Les Echos, 4 avril 2012 : https://www.lesechos.fr/2012/04/dette-la-zone-euro-se-dote-de-clauses-daction-collective-354677

[26] CJCE, 10 juillet 2003, Commission c/ BCE, Aff. C-11/00

[27] Why ClientEarth is suing the central bank of Belgium for climate failings, Communication of ClientEarth, 13 avril 2021. https://www.clientearth.org/latest/latest-updates/news/why-clientearth-is-suing-the-central-bank-of-belgium-for-climate-failings/

[28] CJCE, 30 juin 1993, Parlement c/Conseil, Aff. jointes C-181/91 et C-248/91 ; CJ CE, 2 mars 1994, Parlement c/ Conseil, Aff. C-316/91

[29] CJUE (assemblée plénière), 27 novembre 2010 , C-370/12, R.D.U.E., 2013/1, p. 198-206