Trafigura, Vitol, Glencore, Gunvor, Archer Daniels Midland. Ces noms vous sont-ils familiers ? Probablement pas ; pourtant il s’agit de multinationales pesant plusieurs milliards d’euros de chiffre d’affaires et qui, si elles venaient à interrompre leurs activités demain, priveraient des millions de personnes de nourriture, d’électricité et d’emploi. Ces entreprises sont des géants du négoce de matières premières, elles sont les premiers maillons de la financiarisation et de la mondialisation des ressources naturelles. Pour faire simple, elles achètent, acheminent, parfois transforment puis revendent des matières premières : du blé, du pétrole, du coton, du cacao, du fer etc… Un certain nombre de ces entreprises a actuellement des difficultés de liquidités, c’est-à-dire qu’elles n’ont pas les fonds suffisants pour honorer l’ensemble de leurs paiements. Comment est-ce possible alors qu’elles opèrent des matières premières dont les prix se sont envolés ces derniers mois et qu’elles devraient s’en frotter les mains ? Pour le comprendre, il faut regarder en détail comment ces entreprises opèrent véritablement.

Risquées à la base

Si un industriel japonais souhaite acheter du blé à $10 le boisseau, que des fermiers américains du Midwest en vendent à $9 et qu’une entreprise de négoce de matières première pense pouvoir l’acheminer pour moins de $1 le boisseau, alors elle réalisera la transaction contre un profit. Du moins en théorie, mais la réalité est un peu plus complexe. En effet, l’industriel souhaite acheter aujourd’hui au prix de $10, mais le blé américain mettra des semaines, voire des mois à lui être livré et pendant ce temps le prix du blé peut varier. Et notamment si les cours mondiaux baissent, il peut très bien décider de ne plus vouloir acheter à $10 et de renégocier fortement le prix, ce qui mettrait l’entreprise de négoce dans une situation délicate puisqu’elle aurait déjà acheté à $9 et engagé des frais pour le transport. Alors comment éviter ce risque sur les prix pour le négociant ? C’est simple : en utilisant des instruments financiers et notamment des contrats à terme. Les contrats à terme permettent d’acheter et de vendre à une date future, une quantité de matières premières à un prix convenu à l’avance. La matière première étant due au porteur du contrat à la date d’échéance. Donc dans notre exemple, l’industriel japonais et l’entreprise de négoce de matières premières concluraient un contrat à terme, et seraient ainsi liés par un engagement sur les prix d’achat et de vente et tout finirait bien ? En réalité non, toujours pas. Reprenons le cas où le prix du blé diminue. Afin de forcer à renégocier, l’industriel pourrait, à quelques jours de la livraison, contacter l’entreprise de négoce et lui dire par exemple : « Nous allons certainement céder notre contrat à terme à un acheteur en Suède, il faudra donc livrer à Stockholm… à moins que vous ne soyez d’accord pour revoir le prix de vente un peu à la baisse ? ». Vous comprenez facilement qu’en fonction de l’évolution des cours des matières premières, l’acheteur ou le vendeur pourraient tenter de tordre le bras de la contrepartie et c’est pour cette raison que les contrats à terme sur les matières premières sont des instruments purement financiers traités par des institutions financières. Le négociant en matières premières comme l’industriel peuvent faire appel à un intermédiaire financier pour acheter ou vendre un contrat à terme uniquement dans le but de couvrir le risque sur le prix de la matière première. Dans les faits, les uns comme les autres achètent et vendent la matière première physique plus ou moins au prix de marché du jour.

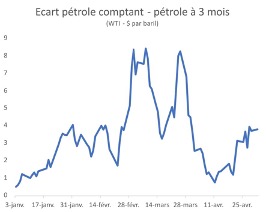

Dans notre exemple, l’entreprise de négoce de matières premières achète aux États-Unis pour $9 le boisseau du blé et le vendra dans, disons un mois au Japon à son client au prix de marché. Pour éviter de porter le risque de fluctuation des cours du blé, elle va contacter une banque et lui vendre un contrat à terme pour une livraison dans un mois. Le prix du contrat à terme dépend lui aussi des conditions de marché. Si les intervenants de marché pensent que le prix du blé va s’apprécier d’ici un mois, le prix à terme pourrait être de $9,50 ; inversement si les anticipations sont à la baisse, le prix à terme pourrait être par exemple de $8,50. Dans le premier cas, en vendant son contrat à terme, l’entreprise de négoce finance complètement son achat de blé aujourd’hui sans sortir un euro de sa poche. Dans le second, elle devra financer $0,50 par boisseau pour finaliser son achat et très souvent, ces $0,50 sont financés à crédit par une banque. Au bout d’un mois, l’entreprise vendra son blé au client japonais et devra également « racheter » son contrat à terme. Ce qui est avantageux et sécurisant pour l’entreprise de négoce est que le prix du contrat à terme et le prix du blé comptant évoluent à peu près de concert (l’écart entre ces deux prix est appelé « base »). Si le prix du blé comptant augmente de 5 %, le blé à terme augmentera peu ou prou de 5 %. Ainsi en transformant un risque de prix (acheter du blé à un prix donné sans garantie sur le prix de revente) en risque de « base », l’entreprise maîtrise davantage le gain comme la perte éventuelle de son opération (l’écart entre l’évolution du prix comptant et du prix à terme étant très souvent faible).

La guerre en Ukraine, catalyseur d’une crise de liquidité

Il manque un dernier élément pour comprendre le fonctionnement et les besoins de financement des entreprises de négoce de matière première : les contrats à terme entraînent des appels de marge. Tous les jours, entre la vente du contrat à terme et sa date de fin, l’entreprise de négoce doit répondre à de potentiels appels de marge. Si le prix du blé comptant est de $9 et que le prix à terme est de $8, l’appel de marge sera de $1 par boisseau. Comme évoqué plus haut, les deux prix évoluant généralement de concert, les appels de marge ne sont pas de nature à perturber le fonctionnement normal de ces entreprises.

Oui mais voilà, depuis le début de la guerre en Ukraine, les marchés de matières premières sont particulièrement sous pression. Plus précisément, les marchés redoutent des ruptures d’approvisionnement à court terme mais restent relativement sereins quant aux perspectives à moyen/long terme. Pour revenir à nos termes financiers, depuis quelques semaines, la base s’élargit. Les prix comptants s’envolent alors que les prix à terme augmentent plus modestement (voir graphique). Résultat, les entreprises de négoce de matières, bien qu’ayant entre leurs mains des matières premières qui valent des fortunes, doivent faire face à des appels de marge colossaux, la faute aux contrats à terme qu’ils ont vendus et qui ne s’apprécient pas autant. Certaines font aujourd’hui face à de tels problèmes de liquidités qu’elles ont carrément fait appel aux banques centrales afin d’être renflouées. Si ces entreprises ne sont pas capables d’honorer ces appels de marge, elles pourraient devoir se déclarer en faillite et mettre en péril l’approvisionnement en nourriture, énergie, métaux etc. de nombreux pays. Elles ont également besoin de liquidités afin d’acheter aujourd’hui les matières premières qui seront livrées à nos entreprises dans les prochains mois.

Source : Energy Information Administration

Des pratiques discutables

Notons, par ailleurs, que les marges opérationnelles de ces entreprises sont relativement maigres. C’est notamment pour cela que les entreprises du secteur sont pour la plupart des mastodontes : elles doivent faire du volume et des économies d’échelle afin d’être rentables. Par ailleurs, les marges étant maigres, les trésoreries ne sont pas toujours remplies et elles s’endettent massivement afin d’effectuer leurs transactions. Les plus gros acteurs le sont d’ailleurs à hauteur de plusieurs dizaines de milliards d’euros. Enfin la plupart de ces entreprises ont aussi eu tendance depuis quelques années à « s’aventurer » dans des activités plus périlleuses afin de faire des profits plus importants. Mais endettement massif et activités risquées ne font pas toujours bon ménage. De temps à autre, une entreprise met la clé sous la porte et l’on découvre l’étendue des dégâts, les montants en jeu et des pratiques discutables. En avril 2020, Hin Leon Trading (HLT), société singapourienne faisait les frais du Covid et révélait des pertes proches du milliard de dollars. HLT s’est brûlé les doigts en spéculant sur les marchés – activité qui devait en principe être plus rentable que le simple négoce… En effet, la faillite de HLT était liée à de mauvais « paris » sur les marchés. La société misait sur une hausse du pétrole et le Covid allait faire chuter massivement les cours mondiaux. Afin d’obtenir des liquidités, HLT avait même dû vendre le pétrole qui servait de garantie à certains prêts bancaires ! Résultat, en plus du quasi milliard de pertes, l’entreprise laissait une ardoise de près de 4 milliards de dollars à ses créanciers (à titre d’exemple HSBC, Société Générale ou encore ABN Amro, qui avaient prêté plusieurs centaines de millions de dollars à HLT).

Une autre activité à laquelle se livrent les entreprises de négoce de matières premières est le crédit à d’autres entreprises et même à des nations. En d’autres termes, elles font du shadow banking et prêtent là où les banques n’osent pas s’aventurer en raison du risque ou des contraintes réglementaires. Avant le Covid, une entreprise comme Trafigura avait des activités de crédit de l’ordre de 5 milliards de dollars. Même si leur part exacte est difficile à confirmer, près du tiers de la dette externe africaine est détenue par des institutions privées et les entreprises de négoce de matières premières n’y sont pas étrangères. L’association Global Witness avait d’ailleurs tiré la sonnette d’alarme en 2019 sur les « prêts garantis en pétrole » que contractent certains gouvernements africains avec ces entreprises. Ces prêts à taux élevés et qui mènent certains pays à hypothéquer leurs ressources naturelles posent question. Et cela sans même mentionner l’éléphant dans la salle : la corruption et les différents scandales auxquels ces entreprises sont régulièrement associées ici ou là. Pas plus tard que le 24 mai, le géant Glencore a accepté de payer 1,5 milliard de dollars d’amendes aux autorités britanniques, brésiliennes et américaines pour des accusations de corruption, de manipulation de marché en Afrique et en Amérique du Sud.

Des entreprises à encadrer strictement avant la crise

Vous l’aurez compris, en étant à la frontière des biens tangibles et des marchés financiers intangibles, en empruntant massivement des fonds aux banques et en traitant dans des pays émergents, les mauvaises pratiques des entreprises de négoce de matières premières peuvent poser des problèmes à nos économies ainsi qu’à la stabilité financière.

À ce stade, aucune banque centrale n’a répondu favorablement aux appels à l’aide des entreprises de négoce de matières premières, les banques privées continuant de répondre à leurs besoins en financement. Les différents gouvernements, européens comme américain, ne semblent pas préoccupés par ces développements. Néanmoins, récemment, le Gouverneur de la Banque d’Angleterre a laissé entendre qu’il était « attentif » à l’évolution du marché des matières premières sans pour autant évoquer de soutien monétaire. Lael Brainard, gouverneur de la Fed a également mentionné en marge de la publication du rapport de stabilité financière de mai que celle-ci « travaillait avec les régulateurs nationaux et internationaux afin de mieux comprendre les expositions des participants aux marchés de matières premières ». Toutefois, beaucoup d’observateurs du marché, notamment Zoltan Pozsar, ex-Monsieur liquidité de la Fed de New York aujourd’hui chez Crédit Suisse, affirme qu’en cas de crise prononcée et d’aggravation des tensions sur les cours des matières premières, les entreprises de négoce de matières premières seront en danger et les banques centrales n’auront d’autre choix que d’intervenir car elles sont devenues « too big to fail » ; il juge même qu’elles devraient agir dès maintenant en leur offrant directement de la liquidité.

Comme pour les banques en 2007-2008, l’ensemble des gouvernements dans les pays avancés semble minimiser le rôle de ces entreprises et avoir une confiance démesurée dans les mécanismes autorégulateurs du marché. Toujours est-il qu’en cas de crise, il y a de grandes chances que ces entreprises soient soutenues par la puissance publique : tout comme les banques sur lesquelles reposent l’épargne des ménages ainsi que le système de paiements, ces entreprises sont indispensables au bon fonctionnement de nos économies. Or avant toute intervention publique, nous jugeons qu’il ne faut pas donner de chèque en blanc à des entreprises privées non régulées et très souvent domiciliées dans des pays à la fiscalité légère (Singapour, Pays-Bas etc.) et répéter l’erreur de 2007-2008 lorsque les banques ont été sauvées sans contrepartie. Agissons en amont, régulons cette activité avant qu’une crise ne prenne en otage nos politiques publiques.

À cet effet, avant une potentielle crise des matières premières – dont la matérialisation n’a jamais été aussi probable qu’aujourd’hui, nous préconisons de réguler le négoce de matières premières. Cette potentielle régulation serait bien entendu plus pertinente dans un cadre global ; or à ce stade il est difficile d’imaginer un consensus mondial. Nous pouvons toutefois agir à l’échelle européenne et nous soutenons l’idée d’une régulation européenne via les organes de la Banque centrale européenne.

Parmi les mesures que nous encourageons, nous pouvons citer :

- Renforcer la régulation et dissuader la spéculation sur les matières premières et notamment celle sur les produits alimentaires. Une entreprise de négoce en matières premières ne devrait pas prendre de position au-delà de celles servant à couvrir les risques véritablement liés à son activité. Pour ce faire, nous pourrions envisager des appels de marge majorés sur les dérivés de matières premières.

- Restreindre l’accès aux financements en euros aux entreprises de négoce de matières premières qui se livrent à des activités de shadow banking. Ces entreprises ne devraient pas opérer des crédits au-delà des crédits classiques fournisseurs et nous pourrions envisager que, par exemple, une banque européenne ne puisse financer une entreprise de négoce dont les activités de crédit représentent plus de 5 % du CA (les crédits fournisseurs représentant historiquement quelques jours de CA pour les entreprises traditionnelles).

- Intégrer les activités des entreprises européennes de négoce dans le périmètre du régulateur en créant un organe de régulation indépendant, travaillant conjointement avec le régulateur bancaire. Cela permettrait de mieux connaître l’endettement de ces entreprises, leurs engagements financiers et ainsi de mieux évaluer et contrôler un éventuel risque systémique. Ce nouveau régulateur pourrait par exemple exiger, comme pour les banques, des capitaux réglementaires afin de s’assurer de la solvabilité de ces entreprises.

Plutôt que d’attendre une catastrophe sur les marchés ou de minimiser le rôle de ces entreprises, prenons collectivement des mesures prudentielles. Ces mesures seront une assurance pour nos économies et peuvent permettre d’arrêter certaines exactions dans les pays en développement riches en matières premières.