Introduction

La politique économique d’un pays s’articule autour de quatre leviers :

- Le levier réglementaire permet d’agir sur ce que les acteurs publics et privés sont autorisés à faire ;

- Le levier monétaire permet de financer les acteurs publics et privés ; la disponibilité du crédit impacte l’inflation et le chômage ;

- Le levier budgétaire correspond aux dépenses de l’État, en volume global et en répartition ;

- Le levier fiscal correspond aux recettes de l’État, en volume et en répartition.

Or, pour ce dernier levier, les politiques fiscales des dernières années se sont caractérisées par :

- Un parti-pris en faveur du patrimoine et de ses revenus, au détriment de ceux issus du travail, notamment :

Réforme de l’imposition du patrimoine : transformation de l’impôt sur la fortune (ISF) en impôt sur la fortune immobilière (IFI) : diminution de 71 % des recettes passant en 2017 de 4,2 milliards d’euros à 1,2 milliards d’euros en 2018[1] ;

Transformation d’une imposition des revenus mobiliers au barème progressif de l’impôt sur le revenu (IR) à une imposition à un taux proportionnel de 12,8 %, dite « flat tax » ;

Diminution progressive du taux normal de l’impôt sur les sociétés (IS) de 33,33 % en 2017 à 25 % en 2022,

- Une progressivité déclinante (l’effort fiscal demandé à chacun est de moins en moins ajusté en fonction des ressources),

- Une stabilité en volume dans le temps (contrairement aux idées reçues, le taux de prélèvements obligatoires – à savoir l’ensemble des impôts, cotisations et taxes – n’a évolué que marginalement depuis 25 ans[2]).

On peut donc légitimement les interroger sous l’angle de la justice fiscale.

Ceci étant dit, cette note va s’intéresser non pas à l’(in)égalité de la charge fiscale entre les citoyens, mais à une autre source d’inégalité : celle qui existe entre les contribuables (citoyens et entreprises) qui respectent leurs obligations fiscales et ceux qui ne les respectent pas.

En effet, payer ses impôts, c’est contribuer au financement de l’État, c’est-à-dire à ses missions régaliennes (celles qui sont attachées à la souveraineté de l’État : défense, diplomatie, police, justice, etc.), à ses missions de service public (missions d’intérêt général que le secteur privé ne peut assurer notamment en ce qui concerne la cohérence de la couverture, la continuité du service et l’accessibilité de son prix : éducation, santé, transports, énergie, etc.) et à la nécessaire redistribution des richesses dans un pays où les inégalités augmentent depuis le milieu des années 1990[3] et en particulier les inégalités de revenus primaires[4].

Or, la lutte contre la fraude fiscale est aujourd’hui mise en danger en France par une politique de long terme de contraction des effectifs de la fonction publique. En dégradant les moyens humains de la Direction générale des finances publiques (DGFiP), les gouvernements successifs sont en passe d’affaiblir significativement la capacité de l’État à recouvrer l’impôt. Car sans contrôle fiscal efficace, la probité fiscale des citoyens s’effondre. L’une des causes méconnues de la crise grecque de 2008 était ainsi l’incapacité du gouvernement grec à recouvrer efficacement l’impôt[5].

I – La dégradation progressive des moyens humains de la DGFiP…

Qu’est-ce que la DGFiP ?

La DGFiP résulte de la fusion en 2008 de la Direction générale des impôts et de la Direction générale de la comptabilité publique. Elle recouvre quatre métiers :

La gestion fiscale : il s’agit de l’activité fiscale courante (renseignement et accueil des contribuables, établissement de l’assiette de l’impôt, envoi des avis d’imposition, recouvrement des créances fiscales, traitement des réclamations, etc.) ;

Le contrôle fiscal : il s’agit de l’activité fiscale répressive. Le système fiscal français étant un système déclaratif (l’impôt est établi sur la base des données déclarées par les contribuables), il est nécessaire de vérifier si ces déclarations ont été sincères ;

La comptabilité publique d’État : tenue des comptes de l’État, contrôle et paiement de ses dépenses, recouvrement de ses recettes non fiscales ;

La comptabilité publique locale : les mêmes missions en faveur des collectivités territoriales.

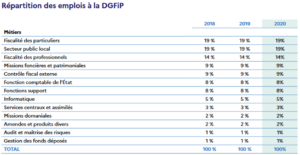

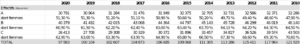

Les proportions des effectifs affectés à chaque métier sont très stables sur la période observée (2010-2020). À l’issue de celle-ci, elles étaient les suivantes[6] :

Soit environ 42 % des agents sur la mission gestion fiscale[7], 9 % des agents sur la mission contrôle fiscal externe[8], 19 % des agents sur la mission comptabilité locale, 8 % sur la mission comptabilité d’État et les 22 % restants répartis dans des fonctions transversales.

La cécité des politiques libérales

La fonction publique française a été stigmatisée, depuis des décennies, comme étant hypertrophiée, inefficace et trop coûteuse pour l’État[9]. Ce discours dogmatique répond à une orthodoxie libérale dans la lecture de l’économie : depuis Thatcher et Reagan, le meilleur État, c’est l’État atrophié, qui se désengage au maximum de ses missions non régaliennes, privatise les services publics et encourage la déréglementation de la sphère économique et financière.

Dans cette optique, l’État s’avère incapable d’apprécier la fonction publique comme le secteur économique présentant les plus fortes externalités positives, pour ne plus la percevoir qu’en termes de coûts. Ainsi, quand on calcule le PIB selon la méthode des valeurs ajoutées, l’administration retient le principe de valoriser les biens ou services qu’elle produit aux coûts des facteurs de production (ce qui est assez proche du montant des salaires versés). Le PIB produit par les enseignants est donc égal au salaire que l’État leur verse[10]. L’idée même de production de valeur disparaît.

Cette logique, si elle transversale dans toute la fonction publique, est particulièrement prégnante à la DGFiP, ce qui conduit à cette absurdité : comme les agents de la fonction publique représentent un coût, il en faut le moins possible… y compris dans le ministère où leur rôle consiste à sécuriser le recouvrement des impôts, c’est-à-dire la majorité des recettes de l’État. Imaginez une entreprise qui, pour augmenter sa marge, opère des coupes dans son service de recouvrement. Cette stratégie vous paraît-elle viable ?

Nous observons que sous l’impulsion de ces politiques, les effectifs de la DGFiP ont baissé en volume (1.1) et le que ministère a perdu en attractivité (1.2).

-

1 Des effectifs en contraction continue

Comme on va le voir ci-après, les effectifs de la fonction publique se contractent de façon continue (1.1.1). Cet objectif de long terme est assuré par la règle de non-remplacement d’un fonctionnaire partant à la retraite sur deux (1.1.2) et la contractualisation de la fonction (1.1.3). Le résultat est une diminution de plus de 10 % des effectifs en 10 ans et la fermeture de nombreux services (1.1.4).

- 1.1 Une baisse constante depuis 10 ans

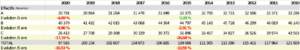

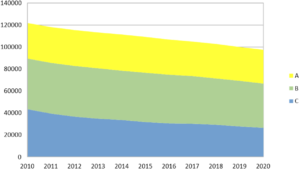

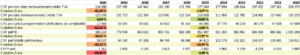

L’effectif de la DGFiP baisse de façon continue depuis 10 ans :

-10,55 % entre 2010 et 2015

-10,53 % entre 2015 et 2020

On peut estimer à partir de ce tableau les effectifs dans le contrôle fiscal externe, dès lors que la proportion d’agents s’établit sur toute la période invariablement autour de 9 % :

![]()

Cette baisse concerne toutes les catégories d’agents (A, B et C) mais est particulièrement marquée pour la catégorie C :

-26,68 % pour la 1ère période et -17,19 % pour la 2nde pour les agents C ;

-2,91 % pour la 1ère période et -9,86 % pour la 2nde pour les agents B ;

+0,28 % pour la 1ère période et -4,89 % pour la 2nde pour les agents A.

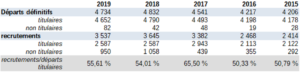

- 1.2 La politique de non-remplacement d’un fonctionnaire partant à la retraite sur deux

L’évolution se fait par application de la règle de non-remplacement d’un fonctionnaire partant à la retraite sur deux[11]. Les recrutements ne compensent en effet que pour moitié les départs :

- 1.3 Le nouveau réseau de proximité (NRP)

Derrière le sigle vantant la modernisation du réseau de la DGFiP, se cache l’éternelle rengaine de la contraction des effectifs : des embauches insuffisantes conduisent à des « chaises vides » dans les services (des postes non pourvus) ; les services se retrouvent à tourner en sous-effectif, ils perdent en efficacité, et la direction décide donc de les supprimer ou de les fusionner ; et à cette occasion, elle supprime les postes non pourvus. Quelques exemples :

- 7 trésoreries ont été fermées dans le Nord-Pas-de-Calais au 1er janvier 2022 (mais pas d’inquiétude, les buralistes sont désormais habilités à recouvrer les amendes…) ;

- 4 SIP[12], 5 SIE et 2 PCE doivent être fermés dans le Val d’Oise entre 2019 et 2022 ;

- 5 PCE sur 9 et 4 BDV[13] sur 12 (brigades de vérification) doivent être supprimés dans les Hauts-de-Seine en 2022[14].

Ces suppressions de service sont implicitement motivées par les suppressions de postes. Le nouveau réseau de proximité est au cœur de la politique de gestion des finances publiques ; pourtant, il est difficile de trouver un texte libre d’accès synthétisant ces déclinaisons départementales ou proposant un chiffrage au niveau national des services supprimés. On est contraint de chercher l’information dans la presse locale et les comptes rendus syndicaux…

Au-delà de l’aspect purement quantitatif, la dégradation des moyens humains de la DGFiP se traduit en termes qualitatifs, par une perte d’attractivité de ses métiers.

-

2 La perte d’attractivité de la DGFiP

Victime d’une dégradation de son image depuis plusieurs décennies, la fonction publique attire de moins en moins de candidats (1.2.1). Alors que le débat public ressasse les privilèges du fonctionnaire face au salarié du secteur privé (temps de travail, sécurité de l’emploi…), la réalité est plus sombre : paupérisation (1.2.2), contractualisation (cf. supra), inégalité persistante (1.2.3), etc., qui mènent à un profond mal-être dans la fonction publique.

- 2.1 Le constat : fuite des candidats et baisse de sélectivité des concours d’entrée

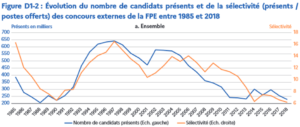

Le rapport annuel de 2020 sur l’attractivité de la fonction publique fait les constats suivants[15] :

Chaque année, l’État recrute par concours externe environ 40 000 fonctionnaires, soit l’équivalent de 2,5 % des titulaires en poste. Depuis le milieu des années 1990, le nombre de candidats présents aux épreuves de ces concours par rapport au nombre de postes offerts baisse. En 1997, ce ratio a atteint seize présents pour un poste offert pour ensuite décroître tendanciellement jusqu’à six présents pour un poste offert.

La sélectivité[16] est définie comme le rapport entre le nombre de candidats présents aux épreuves de concours et le nombre de postes offerts.

Pour le concours d’inspecteur des finances publiques externe, sans disposer de séries statistiques aussi longues, on constate que la sélectivité était de 1 sur 6 en 2019, puis 1 sur 4 en 2020 et 2021[17].

- 2.2 La baisse de la sélectivité est liée à une fuite des candidats : le nombre d’inscrits et de présents aux concours externes diminue depuis le milieu des années 1990. Principale coupable : la déflation salariale

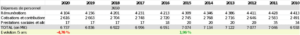

La masse salariale totale (rémunérations, cotisations et allocations) est contenue sur la 1ère période et baisse sur la 2nde.

+1,96 % entre 2010 et 2015 pour une inflation de +7,19 % ;

-4,76 % entre 2015 et 2020 pour une inflation de +4,68 %*.

L’évolution de la masse salariale totale est impactée par :

– la baisse continue des effectifs ;

– une modification de la structure des effectifs avec un ratio agents A/agents C qui va croissant, les premiers étant mieux rémunérés que les seconds ;

– une stagnation hors avancement d’échelon des rémunérations due au gel du point d’indice depuis 2010.

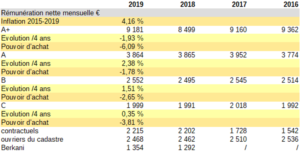

L’évolution individuelle est la suivante** :

Ce tableau reflète une réalité que connaissent bien les fonctionnaires : année après année, à l’exception de celles où ils gagnent un échelon à l’ancienneté ou sont promus à un grade supérieur (par concours ou tableau d’avancement), les agents de la DGFiP perdent en pouvoir d’achat. Cela participe au décrochage des salaires dans la fonction publique par rapport aux salaires dans le privé.

D’après la CGT, la valeur du point d’indice, base du salaire des fonctionnaires, a perdu 21 % par rapport à l’inflation depuis 2000[18].

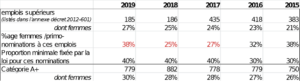

- 2.3 La DGFiP est toujours incapable d’assurer un accès aux emplois de direction et une rémunération juste aux femmes

Répartition sexuée par catégorie d’emploi

La répartition genrée de l’emploi s’homogénéise progressivement* :

- Baisse de 70,60 % de femmes agents C à 62,90 % de 2010 à 2020

- Hausse de 47,90 % de femmes agents A à 51,30 % de 2010 à 2020

Dans les fonctions supérieures, la proportion de femmes augmente (très) lentement** :

- Hausse de 6 points du pourcentage de femmes dans les emplois supérieurs de la fonction publique (cheffes de service, sous-directrices, directrices de projet, expertes de haut niveau, administratrices générales des finances publiques et cheffes de service comptables)

- Hausse de 4 points du pourcentage de femmes dans la catégorie A+

On reste toutefois dans un ministère composé aux 2/3 de femmes à la base de la pyramide et de 3/4 d’hommes au sommet[19].

Les agents non-titulaires dit « Berkani » sont des agents contractuels payés par la DGFiP et recrutés pour effectuer des fonctions d’entretien, de gardiennage et de restauration. Le 31/12/2019, les femmes représentaient 93 % des effectifs Berkani.

Inégalité salariale

L’inégalité se mesure également en termes de rémunérations**.

Ainsi, au 31 décembre 2019, la rémunération nette mensuelle moyenne d’un agent A+ est de 9315 € pour les hommes et 8847 € pour les femmes ; pour les agents A de 3932 € pour les hommes et 3801 € pour les femmes. Dans les catégories B et C on ne constate plus d’écart[20].

En revanche, les agents non titulaires, de type contractuel, sont rémunérés en moyenne 2748 € pour les hommes et 1865 € pour les femmes. Les agents « Berkani », majoritairement des femmes, touchent une rémunération moyenne de 1354 € (1678 € pour les hommes et 1325 € pour les femmes).

Toutes catégories confondues, le salaire médian des hommes est de 2509 € et le salaire médian des femmes de 2312 €.

II – …Qui se traduit par l’effondrement des résultats du contrôle fiscal

Et de fait, la situation est alarmante : si le public réalisait à quel point la DGFiP peine aujourd’hui à exercer ses missions de contrôle fiscal, la fraude exploserait probablement, ce qui mettrait à mal les entreprises respectueuses de leurs obligations fiscales et affaiblirait encore davantage les services publics.

En effet, il est important de se rappeler que chaque entreprise qui ne paie pas ses impôts exerce une concurrence déloyale sur les autres entreprises de ce secteur, et que des faillites en chaîne peuvent être causées par l’incapacité de l’État à assainir un secteur en supprimant les acteurs qui ne respectent pas les règles du jeu. De même, chaque citoyen qui ne paie pas ses impôts prive les autres citoyens de services publics de qualité, ou augmente la pression fiscale sur les autres citoyens qui devront compenser le manque à gagner pour l’État.

Après avoir effectué un tour d’horizon de différents indicateurs permettant de mesurer la perte d’efficacité du contrôle fiscal (2.1), on s’intéressera à la manière dont cette dégradation se construit, à travers des discours qui révèlent ou dissimulent l’absence de volonté politique de lutter contre la fraude (2.2) et l’obsession budgétaire omniprésente au détriment de la justice fiscale (2.3). Les conséquences procédurales des points précédents aboutissent à une rupture d’égalité devant la loi (2.4).

-

1 Un constat sans nuance

Traditionnellement, on attribue au contrôle fiscal trois objectifs :

- objectif budgétaire : recouvrer avec rapidité et efficacité l’impôt éludé ;

- objectif répressif : sanctionner les comportements les plus frauduleux ;

- objectif dissuasif : inciter les contribuables à respecter leurs obligations fiscales.

Les indicateurs montrent un déclin du contrôle fiscal quel que soit l’angle choisi : budgétaire (2.1.1), répressif (2.1.2) ou dissuasif (2.1.3).

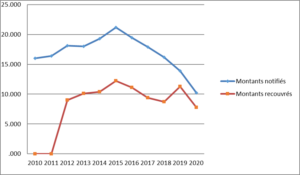

Plus précisément, quand on examine la situation du contrôle fiscal dans les dix dernières années, les courbes révèlent deux choses : une certaine inertie au début (il a fallu quelques années pour que la diminution des effectifs se répercute sur l’efficacité du contrôle fiscal) et un emballement à la fin (si les deux courbes sont linéaires, les résultats du contrôle fiscal s’effondrent, sur les cinq dernières années, dix fois plus vite que les effectifs).

- 1.1 Aspect budgétaire

Le graphique suivant présente l’évolution des droits notifiés (impôts à acquitter – en bleu) et des montants recouvrés (en rouge) de 2010 à 2020.

NB : pas de données pour les années 2010 et 2011 en ce qui concerne les montants recouvrés, les rapports annuels n’indiquant cet indicateur qu’à compter de 2012.

Entre 2010 et 2015, les droits nets rappelés ont progressé de 32,44 % pour s’élever en 2015 à 21 193 millions d’euros. La même tendance s’observe au niveau des montants encaissés (+35,56 % entre 2012, quand cet indicateur est intégré au cahier statistique du rapport annuel, et 2015).

La tendance s’inverse après 2015 ; alors que les droits et les encaissements sont censés progresser chaque année (dès lors qu’ils sont corrélés théoriquement au PIB), les droits nets baissent de 51,78 % et les encaissements de 36,07 %.

- 1.2 Aspect répressif

Une opération est considérée comme « répressive » quand les droits sont assortis d’une pénalité ≥ 40 % (quelques exemples : 40 % = manquement délibéré ; 80 % = manœuvres frauduleuses ; 100 % = opposition au contrôle fiscal).

On retrouve la même dynamique observée pour l’aspect budgétaire : après une période 2010-2015 où les fraudes graves sont mieux appréhendées, la période 2015-2020 est marquée par un effondrement des opérations répressives.

En revanche, la dénonciation au Parquet des cas de fraudes les plus graves (dénonciation obligatoire ou volontaire afin que des poursuites pénales soient intentées aux fraudeurs en plus des poursuites fiscales) ne montre pas de fléchissement.

- 1.3 Aspect dissuasif

Pour que le contrôle fiscal soit dissuasif, il faut que la probabilité d’être contrôlé soit significative. Le meilleur indicateur pour mesurer cet aspect est donc le nombre de contrôles menés sur une période.

Il y a deux grands types de contrôle fiscal :

- le contrôle sur pièces (CSP) opéré par des agents au sein des locaux de la DGFiP, avec ou sans prise de contact du contribuable vérifié pour lui demander des renseignements ou des pièces ; ce sont des contrôles courts, peu intrusifs, sur des enjeux limités.

- et le contrôle fiscal externe (CFE) qui porte sur une durée plus longue, mobilise davantage de moyens (donc coûte plus cher à l’administration) et permet aux services de contrôle d’effectuer une enquête approfondie[21]. Ce type de contrôle étant le seul à permettre une véritable investigation des pratiques fiscales d’un contribuable (en comparant les déclarations du contribuable, sa comptabilité et les crédits apparaissant sur ses comptes bancaires), il est incontournable pour les dossiers à forts enjeux.

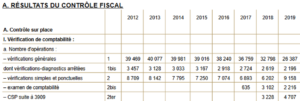

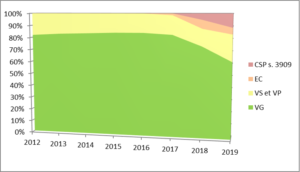

Le CFE regroupe principalement deux types d’interventions : les vérifications de comptabilité dont le périmètre est plus ou moins grand (vérification générale (VG), simple (VS) ou ponctuelle (VP)) qui se font dans les locaux d’une entreprise et dont la durée est généralement limitée à 3 ou 6 mois selon la taille de celle-ci, et les examens de situation fiscale personnelle (ESFP) qui visent des particuliers et durent jusqu’à 1 an.

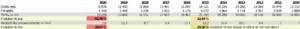

Le nombre de contrôles, quel qu’en soit le type (hormis les contrôles sur pièces concernant les demandes de remboursement de crédits de TVA), baisse depuis 10 ans. Cette baisse s’accélère depuis 5 ans :

CSP : -37,74 % en moyenne entre 2020 et 2015, contre -21.34 % entre 2015 et 2010

CFE : -64.31 % en moyenne entre 2020 et 2015, contre -1.25 % entre 2015 et 2010

La baisse la plus marquée concerne les contrôles fiscaux externes, alors même que ce sont les contrôles qui permettent d’appréhender les personnes impliquées dans les fraudes graves (par leur intentionnalité, leur récurrence et/ou leur montant). C’est la conséquence directe de la diminution des moyens humains du contrôle fiscal, puisque ce type de contrôle est très chronophage.

-

2 Le manque de volonté politique

Une réelle contradiction politique : Si sur la scène internationale, dans un contexte de scandales à répétition (2.2.1), l’axe discursif est une lutte vertueuse et sans concession contre la fraude (2.2.2), sur la scène nationale, on préfère parler de « politique d’apaisement » (voir infra), comme si la lutte contre la fraude fiscale était une forme de violence exercée par l’État contre ses citoyens (2.2.3).

- 2.1 Une vague de scandales

Une étude réalisée en 2020 par l’Organisation de coopération et de développement économiques (OCDE)[22] évaluait à 11 300 milliards de dollars (10 000 milliards d’euros, soit environ 4 fois le PIB français) les sommes détenues dans des places offshore, ces dernières permettant de transférer les bénéfices des pays à forte imposition où ils sont réalisés vers des sociétés qui n’existent que sur le papier, dans des juridictions à faible imposition.

En matière d’évasion fiscale, l’actualité est rythmée par les scandales (« LuxLeaks » en 2014, « Panama Papers » en 2016, « Paradise Papers » en 2017, « Pandora Papers » en 2021). Ces scandales secouent l’opinion publique qui ne comprend pas pourquoi les plus riches, quelle que soit la difficulté de la conjoncture, s’exonèrent de leur participation au financement de la dépense publique.

- 2.2 Une communication internationale volontariste en décalage avec la réalité

Les discours officiels affichant une volonté de terrasser la fraude ne résistent pas à l’analyse de la diplomatie française. Le gouvernement se fend régulièrement de grandes déclarations sur sa lutte contre la fraude et l’évasion fiscale. Mais ce discours ne reflète en rien la réalité des politiques publiques menées en la matière.

Par exemple, mardi 5 octobre 2021, soit deux jours après les révélations des « Pandora Papers », l’Union européenne a retiré trois pays de sa liste noire des paradis fiscaux, dont les Seychelles, un territoire pourtant particulièrement mis en cause dans le scandale. Il ne reste donc plus que 9 territoires sur cette liste (les Samoa américaines, les Fidji, Guam, les Palaos, Panama, le Samoa, Trinité-et-Tobago, les îles Vierges américaines et le Vanuatu), dont aucun des paradis fiscaux européens : l’Irlande, le Luxembourg, Malte et les Pays-Bas[23].

Autre exemple, Bruno Le Maire a récemment salué « une étape historique dans la lutte contre l’évasion fiscale » à la suite de l’adoption par les ministres des Finances du G7 d’un taux d’impôt minimal mondial sur les sociétés d’« au moins 15 % » (communiqué commun publié samedi 5 juin 2021)[24]. Pourtant, le président états-unien Joe Biden proposait 21 % et c’est la France qui a fait pression, sur la base d’un document rédigé par le MEDEF[25], pour limiter ce taux à 15 %. Or, un taux de 15 % est à peine plus élevé que les taux pratiqués par les paradis fiscaux (Irlande : 12,5 %, Luxembourg : 17 %). Établir un impôt mondial minimal à ce niveau revient à avaliser la concurrence déloyale entre les PME (imposées en France en 2021 à 26,5 %, elles l’étaient encore à 33,33 % en 2017[26]) et les grandes entreprises qui, ayant la capacité de délocaliser leur résultat dans des pays à la fiscalité avantageuse, parviennent à bénéficier de taux beaucoup plus bas. Pire encore, ce taux de 15 % pourrait ultérieurement servir de cible pour aligner la fiscalité sur les bénéfices des entreprises des différents pays.

- 2.3 Une communication nationale très conciliante

La politique « d’apaisement » des relations entre le contribuable et l’administration fiscale promue par le gouvernement illustre l’absence de volonté politique de lutter contre la fraude.

La loi du 10 août 2018 pour un État au service d’une société de confiance, dite loi ESSOC, avait pour finalité, d’après Olivier Dussopt (le ministre délégué en charge des comptes publics), « l’amélioration des relations entre administrations et usagers, par l’orientation, le conseil, l’accompagnement et la simplification ». L’esprit de cette loi était de « faire confiance et faire simple »[27]. Dans son bilan en date de 2021, le ministre délégué se félicite de l’« amélioration de la confiance des chefs d’entreprise dans l’administration : 76 % [d’entre eux] déclarent faire confiance [à l’administration], soit 10 points de plus qu’en 2019 ».

Cette loi faisait suite à une « vaste consultation organisée autour du thème de la relation de confiance avec les entreprises », d’après Bruno Parent, Directeur général des finances publiques en 2018 et avait pour but « d’améliorer encore la relation entre les usagers de bonne foi et la DGFiP »[28].

En 2020, la crise sanitaire accentue encore cette orientation. Jérôme Fournel, l’actuel Directeur général des finances publiques, souligne « l’aide apportée par la DGFiP aux acteurs économiques par la mise en place en quelques semaines du Fonds de solidarité » (en 2020, 11,8 milliards d’euros ont été versés par l’État à près de 2 millions d’entreprises et 3000 agents de la DGFiP, dont une fraction non négligeable prélevée sur les missions de contrôle fiscal, ont été mobilisés pour le gérer), ainsi que « de multiples mesures de bienveillance et de reports de charges fiscales »[29]. Ces mesures, d’un coût total de 25 milliards d’euros, ont consisté notamment en l’octroi de délais de paiement, de reports d’échéance, de remboursements accélérés de crédits d’impôts, de suspensions de poursuites et de remises fiscales. Ces mesures se sont accompagnées d’une politique générale accommodante : chaque contrôle externe ou sur pièces en cours de traitement au moment du premier confinement a fait l’objet d’un examen par un comité interne de reprise d’activité (CIRA) pour décider de l’opportunité de poursuivre le contrôle, en prenant notamment en considération la santé financière de l’entreprise et l’impact de la COVID sur son secteur d’activité. De nombreux contrôles ont ainsi été déprogrammés ou interrompus non parce qu’ils ne révélaient pas de manquements fiscaux, mais pour préserver le tissu économique.

Revenons plus précisément sur quelques-uns de ces dispositifs créés ou encouragés par la loi ESSOC :

La garantie fiscale : sécuriser la fraude ?

Il existait déjà différents mécanismes assurant la sécurité juridique d’un contribuable ayant fait l’objet d’un contrôle :

- l’interdiction faite à l’administration de répéter une vérification de comptabilité ou un examen de comptabilité sur une période et un impôt qui a déjà fait l’objet de l’une de ces deux procédures de contrôles (art. L. 51 du Livre des procédures fiscales),

- l’interdiction faite à l’administration de procéder à un rehaussement fondé sur une interprétation différente de celle formalisée par des rectifications opérées dans le cadre d’un contrôle fiscal, celles-ci constituant une prise de position formelle sur un point de droit au sens de l’art. L. 80 A du Livre des procédures fiscales.

En 2008, le gouvernement a complété ce dispositif en créant le mécanisme de la garantie fiscale.

L’administration doit désormais se prononcer sur les points examinés au cours du contrôle et qui, n’ayant pas donné lieu à rectification, peuvent être considérés comme conformes. Ces points sont énumérés dans la proposition de rectification et le contribuable peut s’en prévaloir lors d’un contrôle ultérieur. En d’autres termes, ce dispositif étend la garantie de l’article L. 80 A du Livre des procédures fiscales (LPF) aux points n’ayant pas fait l’objet d’une rectification, cette absence de rectification étant assimilée à une prise de position opposable à l’administration.

Cela apparaît très problématique parce que les agents du contrôle fiscal sont humains et peuvent, au cours d’un contrôle fiscal, passer à côté d’une fraude opérée par l’entreprise. Ce risque est d’autant plus grand qu’ils sont sous pression, avec des objectifs quantitatifs très ambitieux, ce qui les pousse à accélérer le traitement des dossiers et éventuellement rester dans leur « zone de confort », c’est-à-dire de redresser les infractions qu’ils sont habitués à corriger. Le dispositif de la garantie fiscale « sanctuarise » alors la fraude qui n’a pas été repérée.

Le droit à l’erreur : un joker d’impunité ?

Le droit à l’erreur est la possibilité ouverte au contribuable, particulier comme entreprise, à tout moment et même en cours de contrôle, de régulariser sa situation quand il a commis de bonne foi une inexactitude ou une omission dans une déclaration fiscale. Cette procédure, codifiée à l’article L. 62 du LPF, permet d’éviter toute pénalité et de réduire les intérêts de retard de 50 % (réduction ramenée à 30 % si un contrôle est en cours). Dans son bilan publié le 8 mars 2021 sur la « relation de confiance » instaurée par la loi ESSOC, le gouvernement se félicite de l’ampleur des régularisations : + de 67 400 régularisations intervenues en cours de contrôle entre le 1er janvier 2019 et la publication du rapport, pour plus de 2,1 milliards d’euros de droits et d’intérêts de retard régularisés, et 36,7 % des contrôles fiscaux qui se concluent, au titre de 2020, par une régularisation.

Le droit à l’erreur n’est pas apparu avec la loi ESSOC de 2018, mais comme le montre l’évolution des chiffres dans les rapports annuels depuis que cet indicateur existe, la loi ESSOC a généralisé le recours à cette procédure :

Le problème étant que cette procédure, désormais bien connue des contribuables, leur est ouverte à chaque fois que l’administration n’a pas d’éléments suffisants pour démontrer leur mauvaise foi. En effet, la bonne foi du contribuable est présumée jusqu’à preuve du contraire. Cela aboutit à une quasi-impunité du premier manquement fiscal (la mauvaise foi étant établie en cas de récidive dans les 6 ans d’une première infraction), manquement qui devient même avantageux pour le contribuable, aussi bien en termes d’espérance mathématique (si le pire que vous puissiez perdre, c’est le montant de l’impôt dû, et qu’il existe une probabilité non nulle de ne pas être sanctionné, vous avez tout intérêt à frauder) qu’en termes de solvabilité (les intérêts de retard couvrent simplement le préjudice financier imposé à l’État, ce n’est pas une sanction ; si le taux de l’intérêt de retard est réduit, les entreprises peuvent avoir intérêt à différer la déclaration et le paiement de leur impôt plutôt que de se retrouver en découvert bancaire – et d’ailleurs beaucoup d’entreprises font de la rétention de TVA, régularisant systématiquement en N+1 leurs déclarations de l’année N, afin de disposer d’une trésorerie supplémentaire aux frais de l’État).

-

3 Une dégradation liée à des impératifs budgétaires

La politique a cessé d’être la chose des philosophes pour devenir un gadget de comptables. Autrement dit, les idées d’égalité devant la loi et de justice qui fondent le contrôle fiscal ont disparu derrière des objectifs budgétaires. Il faut rapporter plus d’argent, plus vite, avec moins de fonctionnaires. Pour cela, la DGFiP cherche à pallier la baisse des effectifs en utilisant l’outil numérique (2.3.1), rationalise le contrôle fiscal en favorisant le recouvrement au détriment du volume brut de droits notifiés et mène une politique de transactions très accommodante pour éviter les contentieux (2.3.2), et limite, pour gagner du temps, le périmètre des contrôles (2.3.3).

- 3.1 La dématérialisation pour pallier la baisse des effectifs : un échec programmé

La numérisation pourrait être au service de l’humain : la DGFiP parle maintenant depuis des années du « lac de données », un logiciel qui permettrait d’extraire et de mettre en forme automatiquement toutes les données issues des différentes applications de la DGFiP. Cet outil permettrait de recentrer les agents du contrôle fiscal sur des tâches à forte valeur ajoutée en leur épargnant le temps consacré aujourd’hui à extraire d’une dizaine d’applications différentes des éléments sur le contribuable contrôlé (patrimoine, revenus, assurance-vie, comptes bancaires, incidents de paiement, contrôles en cours, etc.). Mais le projet n’avance pas.

En revanche, la DGFiP a investi beaucoup de moyens pour développer une utilisation tristement banale du numérique : la substitution de la machine à l’humain. C’est le cas des fiches « MRV » qui ont pour finalité de faire de la programmation du contrôle fiscal une activité automatisée. À ce jour, indépendamment de toute appréciation de l’opportunité de cette politique, ce projet a montré des résultats très en-deçà des attentes.

Les listes de la mission recherche et valorisation, dites « MRV », sont des fiches de programmation aux fins d’un contrôle fiscal externe produites par l’utilisation du data mining. Un algorithme propose de contrôler des entreprises qui présentent des anomalies statistiques similaires à celles repérées sur des contribuables ayant été redressés. Ces fiches ont vocation à se substituer aux fiches de programmation issues des services de la DGFiP (PCE[30], BCR[31], PCRP[32]…), qui sont créées à partir de requêtes dans une application, d’alertes envoyées par les services de gestion fiscale ou d’auto-programmation issue des services de contrôle externe. Plus précisément, l’administration voulait atteindre 20 % de fiches MRV en 2018 et 50 % en 2019, dans le cadre général d’une politique de compression du personnel des services de programmation.

Ces objectifs ont été revus à la baisse. Dans la réalité, les fiches MRV ont concerné, au sein des contrôles fiscaux visant les entreprises, 11 % des opérations programmées en 2017, 14 % en 2018 et 22 % en 2019[33]. Le rapport annuel de la DGFIP 2020[34] vante un dépassement du nouvel objectif de 30 % des contrôles (entreprises et particuliers) ciblés par l’intelligence artificielle : 32 %, pour un montant de droits et pénalités de 794 millions d’euros. Or, en 2020, 10 219 millions d’euros de droits et de pénalités ont été notifiés. Les 32 % de contrôles ciblés par l’intelligence artificielle ont donc débouché sur 7,77 % des montants notifiés.

En effet, d’après une note de la CGT Finances Publiques publiée en novembre 2018, moins de 10 % de ses fiches étaient cette année-là utilisables. Parmi celles qui ont été sélectionnées pour être distribuées aux brigades de vérification, les retours du terrain font valoir plus de 40 % de fiches blanches (contrôle fiscal externe aboutissant à un avis d’absence de rectification) et de 20 % de fiches déprogrammées (le contrôle sur pièce précédant le contrôle fiscal externe aboutit à l’abandon de celui-ci car les éléments justifiant la procédure sont insuffisants)[35]. Dans certains départements, les statistiques présentées aux réunions métier font valoir une médiane de droits notifiés nulle pour l’ensemble des fiches MRV ayant donné lieu à un CFE entre 2019 et 2021[36]. Dans les services, un nouvel adage est apparu : « fiche MRV, blanche assurée ».

Indifférente aux médiocres résultats de sa démarche, la Direction poursuit sa politique dite du « nouveau réseau de proximité » (NRP). Comme on l’a vu en 1.1.4, de nombreux PCE sont fermés ou fusionnés dans le cadre de ce plan. La disparition de PCE va de pair avec la déportation de l’essentiel de leurs missions à d’autres services (l’examen des crédits d’impôts à la DAJ[37] et de leurs missions de programmation hors événementiel à la BCR ou à des équipes dédiées au data mining. Il va de soi qu’une fois ces services vidés de leur substance, il sera d’autant plus facile de fermer ceux qui restent…

Cette politique qui vise à pallier la contraction continue des effectifs de la DGFiP aboutit donc à une dégradation qualitative du contrôle fiscal. Il apparaît qu’il n’est pas si aisé de remplacer l’expertise et le professionnalisme d’agents programmant des contrôles depuis des années (et apprenant du retour effectué par les brigades de vérification sur leurs fiches de programmation) par une programmation informatisée qui a surtout fait la preuve, pour le moment, de sa très grande médiocrité.

- 3.2 Le passage d’une logique d’égalité devant l’impôt à une logique de rendement

Pour avoir quelques ordres de grandeur en tête, il faut se dire que le contrôle fiscal rapporte environ 10 Mds €, que la fraude fiscale est estimée à 100 Mds €, et que les prélèvements obligatoires sont de l’ordre de 1000 Mds €. En ordre de grandeur, le contrôle fiscal rapporte donc 1 % du montant des impôts et taxes. Dès lors, il ne peut être analysé exclusivement comme une recette à maximiser (ce qui correspond à une logique purement budgétaire).

D’abord, même si l’on reste dans une logique purement budgétaire, la diminution du montant global de la fraude (donc l’aspect dissuasif du contrôle) représente plus de recettes pour l’État que les droits recouvrés (ce qu’on appelle l’aspect budgétaire).

Mais surtout dans un pays démocratique, on doit aller au-delà de cette logique. L’égalité devant l’impôt fait partie à la fois des revendications et des acquis de la Révolution française – l’abolition des privilèges le 4 août 1789 met fin à l’exemption totale d’impôt dont bénéficiaient 4 % des français (le clergé et la noblesse). On retrouve cette nécessaire égalité[38] à l’article 13 de la Déclaration des droits de l’homme et du citoyen de 1789, qui appartient au bloc de constitutionnalité : « Pour l’entretien de la force publique, et pour les dépenses d’administration, une contribution commune est indispensable : elle doit être également répartie entre tous les citoyens, en raison de leurs facultés ».

En conséquence, ce qui se joue au niveau du contrôle fiscal, c’est moins le financement de l’État que le consentement à l’impôt. Dans une logique démocratique, la lutte contre la fraude fiscale ne doit pas être rentable : elle trouve sa finalité dans son exercice même. On lutte contre la fraude fiscale pour qu’elle disparaisse, car si l’État est indulgent face aux fraudeurs, alors il perd sa légitimité à lever l’impôt.

De manière générale, une logique budgétaire est inappropriée, voire toxique, pour un service public ; a fortiori si ce sont les mêmes qui décident de l’enveloppe globale et de l’affectation des sommes au sein de cette enveloppe. Pour l’hôpital public, cela se traduit par la baisse des moyens globaux, et le recentrage des soins sur les opérations qui rapportent (en termes de santé et/ou d’argent) le plus pour le coût le plus faible. Et tant pis si on condamne les gens qui ont le tort d’avoir des affections orphelines ou chroniques…

Pour la DGFiP, cela se traduit par la baisse des moyens globaux, et le recentrage du contrôle sur les opérations qui rapportent le plus (en termes de recouvrement) pour le coût le plus faible (c’est-à-dire le temps nécessaire pour l’agent en charge du contrôle). Et tant pis si on envoie aux citoyens le signal qu’en dehors de quelques schémas bien connus de l’administration, on peut frauder impunément.

La rationalisation de la politique de recouvrement

Commençons par un facteur qui au contraire explique la hausse des montants recouvrés sur la première période (2010-2015) : l’administration, consciente de l’écart entre les montants notifiés à la suite du contrôle fiscal et les sommes effectivement recouvrées, s’est engagée dans un processus de rationalisation du recouvrement. Notamment :

- le recentrage des contrôles sur les dossiers à fort enjeu budgétaire, en évitant d’effectuer des contrôles sur place sur des dossiers risquant d’aboutir à la notification de droits qui ne seront jamais recouvrés, du fait de la situation financière obérée de l’entreprise (concrètement, les agents du contrôle fiscal sont dissuadés d’entamer des contrôles sur des sociétés faisant l’objet d’une procédure collective, ou dont les associés, domiciliés à l’étranger, seront difficiles à atteindre dans le cadre de l’imposition des sommes distribuées par l’entité contrôlée).

- de nouveaux outils pour favoriser le recouvrement forcé des créances fiscales de l’État, comme la saisie administrative à tiers détenteur, entrée en vigueur au 1er janvier 2019, qui se substitue aux différentes procédures de saisie existant jusqu’alors.

- le dialogue entre les services de contrôle et de recouvrement est fortement encouragé, y compris en amont de la proposition de rectification. Ainsi, les fiches de « liaison contrôle recouvrement » dites LICORN, permettent d’alerter le comptable public sur un risque de recouvrement (organisation par le contribuable de son insolvabilité, structure éphémère, etc.) afin que celui-ci prennent des mesures conservatoires sur les biens de l’entreprise ou du particulier contrôlé.

Cette évolution est incontestablement à saluer. On peut d’ailleurs constater dans le graphique de la section 2.1.1 le rapprochement des deux courbes.

Hélas, c’est à peu près la seule évolution positive que l’on puisse constater.

Les transactions : un arbitrage entre sanction et recouvrement

Malgré une volonté affichée de standardisation, les transactions restent à la discrétion de l’agent qui les propose (chef de service, responsable de la division du contrôle fiscal ou responsable de la division des affaires juridiques). Le choix de l’interlocuteur va donc fortement influer sur la possibilité d’une transaction, ainsi que sur le quantum proposé. S’il existe effectivement des fiches de traçabilité des transactions, celles-ci ne font pas l’objet d’un contrôle a posteriori permettant dans les faits d’harmoniser les pratiques.

Les transactions ont pour effet :

- De sécuriser le recouvrement de la créance en évitant un contentieux sur le dossier ;

- De diminuer les pénalités encourues, généralement à hauteur de 50 %, parfois 75 %. Ainsi, la pénalité pour manquement délibéré de 40 % se trouve souvent ramenée à 20 % voire 10 %, soit le taux applicable à un simple retard de paiement, alors que cette pénalité vise à sanctionner un contribuable de mauvaise foi.

Le nombre de transactions conclues présente une légère augmentation depuis 4 ans (date de création de cet indicateur dans les rapports annuels).

- 3.3 La limitation du périmètre du contrôle aux risques identifiés

Une autre technique quand on poursuit des objectifs purement quantitatifs consiste à multiplier des contrôles rapides où l’agent ne fait que notifier les risques identifiés au cours de la phase de programmation. Ainsi, toute une série de variations allégées de la vérification de comptabilité ont été progressivement instaurées :

- Les vérifications simples et ponctuelles sont limitées dans leur objet (un point précis de la situation fiscale du contribuable comme le poste « provisions » ou un impôt déterminé comme le bénéfice non commercial) ou dans leur période (période plus courte que le délai normal de reprise généralement de 3 ans)[39];

- Les examens de comptabilité, créés par la loi n° 2016-1918 du 29 décembre 2016 et entrés en vigueur au 1er janvier 2017 permettent à l’administration fiscale de réaliser du bureau des opérations de contrôle à partir du fichier des écritures comptables communiqué par l’entreprise, sans se déplacer dans les locaux de cette dernière[40];

- Les CSP suite à 3909, mis en place en 2018, consistent à rétrograder une fiche de programmation (on parle d’une « 3909 » dans le jargon interne puisqu’il s’agit du numéro du formulaire) qui aurait dû conduire à un contrôle externe en un simple contrôle sur pièces opéré depuis le bureau par un agent qui pratique habituellement des contrôles sur place (un inspecteur en brigade de vérification par exemple).

Ces pratiques conduisent à récupérer facilement et rapidement des montants conséquents, ce qui masque partiellement la baisse d’efficacité globale du contrôle fiscal. Mais elles travestissent le contrôle fiscal externe. En effet, l’intérêt du contrôle fiscal externe est d’autoriser une vérification en profondeur des pratiques du contribuable, par des investigations fouillées qui couvrent notamment l’examen de la comptabilité, des logiciels de caisse, des comptes bancaires, des droits de communication avec les fournisseurs/clients, des pièces justificatives, etc. Ces investigations permettent de mettre au jour des fraudes qui resteraient sinon imperceptibles par le seul examen des déclarations par les services de programmation.

Comme on peut le voir sur le tableau ci-dessous[41], sur la période 2012-2019, les vérifications générales de comptabilité ont baissé de 33 %, alors que les vérifications simples et ponctuelles ont augmenté de 5 %. Après 2017 et 2018, s’y sont ajoutés les examens de comptabilité et les CSP suite à 3909. Au total, les vérifications générales de comptabilité représentaient 82 % des contrôles externes des entreprises en 2012 contre 62 % en 2019.

Source : Projet de loi de finances pour 2022

-

4 L’iniquité procédurale : une rupture d’égalité devant la loi ?

L’État jouit de pouvoirs exorbitants du droit commun – ainsi, la police jouit du monopole de la violence légitime. Cette disproportion entre les pouvoirs d’un État et les pouvoirs d’un citoyen implique la mise en place de garanties procédurales conséquentes chaque fois que l’État intervient. Cependant, ces garanties ne doivent pas rendre l’État impuissant : il y a donc un nécessaire équilibre à trouver entre la protection des droits des citoyens et l’efficacité procédurale.

Cet équilibre est aujourd’hui remis en cause : la procédure fiscale dans sa phase administrative (i.e. de la programmation du contrôle à la saisine du tribunal) ne cesse de s’alourdir : aucun citoyen ne jouit d’une meilleure protection contre l’État que le contribuable qui a manqué à ses obligations fiscales (2.4.2).

Cette évolution est d’autant plus choquante que l’image de la fraude est falsifiée : là où la réalité montre que les fraudeurs sont majoritairement issus des classes aisées, les médias véhiculent l’image du fraudeur pauvre, immigré, sans travail, vivant aux crochets de la bonne société française (2.4.1).

- 4.1 Une fraude dont l’image médiatique est déformée

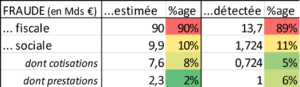

Au niveau national, en 2019, la fraude fiscale estimée était de 90 milliards d’euros[42] ; la fraude fiscale détectée de 13,7 milliards d’euros[43]. En d’autres termes, on ne parvient à appréhender que 15 % de la fraude fiscale. La présente note apporte un certain nombre de pistes pour expliquer ce fossé.

À titre de comparaison, voici un tableau comparant les fraudes fiscale et sociale, estimée et détectée, pour l’année 2019 :

La fraude aux cotisations sociales consiste, pour un employeur, un auto-entrepreneur ou un travailleur libéral, à ne pas s’acquitter du versement des cotisations sociales dues, par exemple en ne déclarant pas l’ensemble des heures travaillées, en embauchant illégalement, ou en détournant tout ou partie des cotisations sociales.

La fraude aux prestations sociales consiste, pour un individu, à percevoir une prestation indue, sur le fondement de déclarations mensongères ou d’omissions volontaires, par exemple en continuant à travailler alors qu’il bénéficie d’un arrêt de travail.

Quand on évoque la « fraude » aujourd’hui en France, c’est malheureusement l’image du fraudeur aux prestations sociales que les gens ont en tête, alors que ce type de fraude ne représente que 2 % de la fraude totale estimée… Le profil-type du fraudeur est donc très éloigné de l’archétype exposé à outrance dans les médias aujourd’hui.

- 4.2 L’inflation procédurale en matière du contrôle fiscal

Comme on l’a vu précédemment, un certain nombre de dispositifs alourdissant la procédure de contrôle fiscal se sont accumulés ces dernières années, en particulier avec la loi ESSOC (garantie fiscale, extension du rescrit-contrôle, instauration à titre expérimental d’une durée cumulée maximum de 9 mois par période de 3 ans des contrôles, extension du recours hiérarchique aux contrôles sur pièce, extension du droit à l’erreur, etc.). Dans un souci de clarté, plutôt que de revenir sur chacun, synthétisons le déroulement d’un contrôle fiscal, de la programmation à la saisine éventuelle du tribunal, afin de donner une idée du temps, du coût et des délais de la procédure. À l’issue de cet exposé, les questions seront les suivantes :

- Comment expliquer que le gouvernement décide en même temps de diminuer les moyens humains et financiers alloués à la DGFiP et d’augmenter les moyens humains et financiers requis par contrôle ?

- Comment expliquer que partout où il faut économiser, le gouvernement limite les garanties des citoyens[44], sauf en matière de contrôle fiscal ?

- Un contrôle fiscal externe se structure de la façon suivante :

- Programmation

La procédure débute par une phase de programmation : un agent va sélectionner des entreprises et des particuliers à contrôler en croisant les différentes données détenues par la DGFiP. Les fiches de programmation font ensuite l’objet d’un processus de sélection qui fait intervenir plusieurs services, jusqu’à leur attribution à des vérificateurs des services de contrôle.

- Contrôle sur place

Le contrôle fiscal commence par l’envoi d’un avis de vérification.

Pendant le contrôle, le vérificateur rencontre à plusieurs reprises le contribuable, lui demande des pièces justificatives (comptabilité, relevés bancaires, factures, etc.) et lui pose des questions chaque fois qu’il détecte une anomalie. Le contribuable a la possibilité de faire valoir ces arguments pendant toute cette période : c’est ce qu’on appelle le débat oral et contradictoire.

Des garanties doivent être respectées durant cette période, et notamment :

- La remise au début du contrôle de la Charte des droits et obligations du contribuable vérifié qui rappelle toutes les garanties qui lui sont offertes[45];

- La possibilité pour le contribuable de se faire assister d’un avocat ;

- La limitation de la durée du contrôle (synthétiquement, 3 mois pour les PME, 6 mois pour les grandes entreprises, 1 an pour un examen de la situation fiscale personnelle ou ESFP) ;

- La prescription du droit de reprise de l’administration (globalement on ne peut redresser une entreprise que sur les 3 derniers exercices hors découverte d’une activité occulte) ;

- Divers droits : possibilité de demander un rescrit en cours de contrôle – art. L. 13 du LPF ; contrôle sur demande – art. L. 13 C du LPF ; garantie fiscale et droit à l’erreur depuis la loi ESSOC ; impossibilité de réitérer un contrôle – art. L. 51 du LPF ; garantie contre les changements de doctrine de l’administration – art. L. 80 A du LPF ; etc.

Le contrôle fiscal s’achève par l’envoi d’une proposition de rectification ou d’un avis d’absence de rectification (communément appelé « une blanche »).

- Suites du contrôle

À la suite de la réception d’une proposition de rectification, le contribuable dispose de 30 jours, prorogeable une fois, pour faire valoir dans un courrier ses observations. L’administration lui répondra sous 60 jours, dans un document appelé « réponse aux observations du contribuable », qui peut aboutir au maintien ou à l’abandon, partiel ou total, des rectifications envisagées.

- Voies de recours

Le contribuable dispose alors de plusieurs voies de recours :

- Le recours hiérarchique lui permet de rencontrer le supérieur du vérificateur afin de bénéficier d’un regard neuf sur son dossier ;

- L’interlocution départementale lui permet de rencontrer une personne plus haut placée dans l’administration afin de bénéficier, à nouveau, d’un regard neuf sur son dossier ;

- La saisine d’une commission (il en existe plusieurs selon les impôts en cause) lui permet de présenter devant une assemblée collégiale dans laquelle siègent aussi bien des représentants de l’administration que des personnes issues du secteur privé le différend qui l’oppose à l’administration.

À chaque recours, l’administration doit envoyer au contribuable une lettre recommandée pour l’informer de la décision prise par le service (ou pour lui notifier l’avis de la Commission). Ces courriers sont motivés.

- En outre, à la suite du recours hiérarchique ou de l’interlocution départementale, une transaction (modération des pénalités encourues en échange d’un engagement à régler la créance selon un calendrier déterminé avec le comptable public) peut être proposée au contribuable.

- Phase contentieuse administrative

Le contribuable a alors la possibilité de démarrer une phase contentieuse, soit à titre gracieux (demande de remise de pénalités par exemple), soit à titre contentieux (envoi d’un courrier qui s’appelle « réclamation contentieuse »). L’administration répond dans les meilleurs temps à ces demandes (6 mois pour une réclamation contentieuse).

- Phase contentieuse juridictionnelle

Si le litige persiste, s’ouvre alors la phase juridictionnelle (devant le tribunal administratif ou le tribunal de grande instance selon l’impôt concerné). En saisissant le tribunal, il peut demander le sursis de paiement, ce qui retardera le recouvrement de la créance fiscale jusqu’au prononcé du jugement en 1ère instance.

Ensuite, il peut faire appel, voire se pourvoir en cassation…

En outre, la fraude ne sera obligatoirement dénoncée au Parquet[46] (afin qu’un procès pénal vienne compléter la procédure fiscale dont l’objet est de recouvrer l’impôt fraudé – éventuellement assorti de pénalités – et non de punir l’infraction) que si les conditions suivantes sont remplies :

- Un montant de droits éludés ≥ 100 000 €,

- Des pénalités ≥ 80 % (manœuvres frauduleuses, opposition à contrôle) ou ≥ 40 % (manquement délibéré) si le contribuable a déjà fait l’objet d’un contrôle fiscal qui s’est soldé par le prononcé d’une majoration ≥ 40 % dans les 6 dernières années[47].

Ainsi, chaque dossier coûte à l’administration un temps et des moyens considérables ; il se passe généralement plusieurs années entre la commission de l’infraction fiscale et le recouvrement des sommes dues ; si le contribuable fait un contentieux, l’ordre de grandeur est la décennie, pour des enjeux qui se chiffrent, pour chaque affaire, en centaines de milliers d’euros pour les PME, en millions d’euros pour les dossiers traités par les services à compétence nationale.

Si on compare le contrôle fiscal à une procédure pénale de comparution immédiate[48], commence à se dessiner quelque chose qui ressemble à une rupture d’égalité devant la loi : celui qui dérobe dans un magasin un bien coûtant 5000 € peut être condamné par le Procureur à une peine allant jusqu’à un an et demi d’emprisonnement, dans un délai très court et avec un contrôle du juge limité à une audience d’homologation, alors que celui qui vole 50 000 € à l’État bénéficiera d’une procédure émaillée de garanties et étalée sur plusieurs années, qui ne le conduira sans doute pas au pénal, et se soldera par la simple obligation de restituer les sommes au Trésor, assorties d’un intérêt de retard et d’une majoration qu’il pourra négocier à l’occasion d’une transaction.

III – Propositions

-

1 Sur les moyens humains et budgétaires du contrôle fiscal en France

- Proposition n°1. Rétablir les moyens humains de la DGFiP à un niveau acceptable. Nous proposons un référentiel 2015, soit à hauteur de 7,3 milliards d’euros de budget, ce qui signifie le recrutement de 13 700 agents publics, et une augmentation de plus de 600 millions d’euros pour 2023 par rapport au budget prévu pour l’année 2022.

(Mise en œuvre : loi de finances pour 2023, ce en relevant notamment le plafond d’ETP pour la DGFiP et en augmentant le nombre, à travers le programme 156 Gestion fiscale et financière de l’État)

Si on se base sur la note, les résultats du contrôle fiscal s’effondrent à compter de 2015 (-52 % de 2015 à 2020). L’augmentation de la masse salariale de 2010 à 2015, de +1,96 %, est donc à peine suffisante si l’on tient compte de l’inertie. Sur la période 2015-2020, l’évolution est de -4,76 %. Une évolution de 0,4 % par an devrait pourtant être mécanique dans les budgets. Il faudrait donc rétablir les dépenses en 2023 à celles de 2015 x 1,032 % soit 7300 millions d’euros (rémunérations, cotisations et prestations sociales) – elles étaient de 6737 millions d’euros en 2020.

Pour la loi de finances initiales pour 2022, les crédits de paiement étaient de 6608 millions d’euros (titre II du programme 156).

[NB : 600 millions d’euros = 0,03 % du PIB 2020]

- Proposition n°2. Afin de mettre fin à toute nouvelle diminution d’effectifs à la DGFiP, acter la fin de toute règle visant à la diminution automatique d’emplois de fonctionnaires par le non-remplacement de fonctionnaires partant à la retraite.

(Mise en œuvre : circulaire conjointe Premier ministre, ministre chargé de la fonction publique et ministre chargé du budget)

Si la règle de non-remplacement d’un fonctionnaire sur deux, mise en place en 2008 par le président Sarkozy dans le cadre de la Révision générale des politiques publiques a été abrogée par le président Hollande, reste que la politique de non-remplacement des fonctionnaires partant à la retraite (soit par diminution de postes, soit leur remplacement par des contractuels) n’a pas été officiellement arrêtée, ni n’a fait l’objet d’une compensation rétroactive.

- Proposition n°3. Consacrer une obligation de recrutement en cas de postes vacants au sein de la DGFiP et de ses réseaux, ainsi que le droit à la titularisation au sein de la fonction publique :

(Mise en œuvre : circulaire conjointe Premier ministre et ministre chargé du budget)

> interdiction des recrutements de contractuel sous CDD d’une durée inférieure à 1 an ;

> droit à la titularisation en tant que fonctionnaire pour tout contractuel travaillant pour la DGFiP depuis plus de 2 ans ;

> ratio maximal de contractuel/titulaire dans la DGFiP (10 ou 20 %).

- Proposition n°4 Modifier les conditions de recrutement au sein de la DGFIP par une réforme des concours visant à diversifier les profils (notamment féminisation), et assurer une meilleure formation initiale et continue.

> Remettre l’égalité des chances au cœur des concours en supprimant les oraux non techniques (sur la personnalité du candidat ou sa connaissance de la DGFiP).

> Établir des statistiques pour mesurer tous types d’éventuelles discriminations (origines familiales, sociales, géographiques, orientation de genre, …) au niveau du recrutement, de l’avancement, de la promotion notamment dans les services de Centrale, de la rémunération et de la mobilité, comme ce qui est fait pour les femmes.

> Revenir sur la réforme de l’École nationale des finances publiques (ENFIP) qui, dans le but de « professionnaliser » la formation, réduit la durée de la formation initiale et la limite à un métier au détriment de la mobilité professionnelle future.

(Mise en œuvre : Arrêté conjoint ministre chargé du Budget et ministre chargé de la fonction publique).

- Proposition n°5. Afin de renforcer l’attractivité des concours et emplois au sein de la DGFiP, mettre fin au gel du point d’indice, et chiffrer le manque à gagner global par rapport à l’inflation depuis 2010, ce afin d’envisager un rattrapage de rémunération.

Dans ce même optique, il peut être envisagé de :

> plafonner l’écart entre les salaires les plus bas et les plus élevés au sein de la DGFiP (à un ratio de 5 ou 10), primes incluses.

> en général, renforcer les droits et garanties des fonctionnaires en cessant les remises en cause de leur statut (ex : loi de transformation de la fonction publique).

(Mise en œuvre : Loi, décret et arrêté du ministre chargé du budget).

- Proposition n°6. En concertation avec les partenaires sociaux, mettre en œuvre une revalorisation des rémunérations et des carrières des agents de la DGFiP.

(Mise en œuvre : Dialogue social, puis arrêté conjoint ministre chargé du Budget et ministre chargé de la fonction publique).

- Proposition n°7. Afin de garantir que la DGFiP ait les moyens de ses missions et soit suffisamment ancrée territorialement prévoir que la loi et le règlement (précisés par des arrêtés) fixent :

→ un ratio minimum de services locaux de la DGFiP (SIE, SIP, trésoreries notamment) ainsi que d’agents les composants, ce apprécié par département et par rapport à la population concernée ;

→un ratio minimum d’agents dédiés au contrôle fiscal, ce apprécié par département et par catégorie des contribuables concernés (entreprises selon le chiffre d’affaires, particuliers selon leurs revenus et patrimoine).

Pour ce faire, nous pouvons nous inspirer de la loi n°90-568 relative à l’organisation du service public de la poste et à France télécom, notamment son article 6, qui prévoit une obligation d’accès minimale pour les administrés et usagers du service public postal.

(Mise en œuvre : dialogue social et avec les associations d’usagers du service public, loi, arrêtés du ministre chargé du budget, voire décrets, afin de fixer des ratios minimums adaptables).

- Proposition n°8. Afin de garantir un contrôle démocratique des évolutions stratégiques de la DGFiP :

→ rendre immédiatement public le « nouveau réseau de proximité » avec un décompte précis des suppressions de postes et de services qu’il implique aux niveaux national et départemental ;

→ Soumettre à un processus démocratique, à savoir en l’espèce une loi de finances votée par le Parlement la validation de tout programme affectant (suppression, fusion, transfert sur un autre département) plus de 5 % des services du réseau de la DGFiP sur une durée de cinq ans.

(Mise en œuvre : loi organique relative aux lois de finances).

- Proposition n°9. En concertation avec les partenaires sociaux, engager une réflexion sur le statut des inspecteurs des finances publiques, pour que ceux-ci puissent disposer d’une autonomie et d’une garantie à l’instar d’autres corps de fonctionnaires tels les inspecteurs du travail, afin de mener à bien leurs missions en limitant les ingérences du pouvoir politique.

→ Supprimer les objectifs quantitatifs empêchant les services d’effectuer un travail de qualité (ex : nombre de contrôle par an et par vérificateur incompatible avec un traitement en profondeur des dossiers) ;

→ Abandonner la promotion, l’avancement et la mutation « au mérite » qui s’avère arbitraire et opaque, à la discrétion des chefs de service et revenir à la logique d’avancement automatique d’échelon, de grade, et la mutation prioritaire selon l’ancienneté ;

→ Imposer une harmonisation des grilles de notation (de manière à éviter les variations locales d’un service à l’autre) ;

→ interdire aux personnels encadrants ayant fait l’objet d’une plainte pour harcèlement ou violences de participer aux évaluations ;

→ Redonner du pouvoir aux instances syndicales au sein de la DGFiP (revenir sur la suppression des CHSCT et des CAP, donner à chaque agent de la DGFiP un « chèque syndical » pour adhérer à un syndicat).

(Mise en œuvre : Dialogue social, puis possiblement loi consacrant un statut particulier pour certains corps des fonctionnaires de la DGFiP, dont les inspecteurs des finances publics)

3.2 Renforcer le contrôle du Parlement et l’information du public / des administrés

- proposition n°10. Mettre en œuvre des lois d’orientation de la stratégie de contrôle fiscal, afin que cette dernière ne soit plus discrétionnairement décidée par le ministre compétent (ce qui engendre actuellement, comme nous l’avons démontré précédemment, une priorité des rentrées de recettes au détriment du contrôle généralisé contre la fraude fiscale).

(Mise en œuvre :

– une modification de la loi organique relative aux lois de finances (LOLF) (article 32), prévoyant que chaque loi de finances, et le cas échéant, chaque loi de finances rectificative inclue une fixation des orientations par le Parlement de la stratégie de contrôle fiscal.

– une modification similaire pour les lois de programmation des finances publiques (article 1 A de la LOLF), afin de préciser un possible cadre pluriannuel de cette même stratégie.)

- proposition n°11. Prévoir que les projets de lois de finances comportent des rapports détaillés spécifiques et intelligibles par les administrés sur les résultats des contrôles fiscaux de l’année précédente ou des années passées.

(Mise en œuvre : modification de la LOLF – article 51)

- proposition n°12. Prévoir un contrôle spécifique sur les projets de transactions fiscales ou de remises gracieuses :

→ harmoniser les pratiques actuelles pour éviter des différences de traitement selon les services / les interlocuteurs ;

→ Au-delà d’un certain montant (fixé par arrêté), celles-ci ne peuvent aboutir qu’après l’avis favorable d’une commission spéciale (nous proposons 8 membres nommées par la Cour des Comptes, la Cour de Cassation, le Conseil d’État, ainsi que des membres du Parlement dont obligatoirement des membres des groupes d’opposition, et un représentant des agents de la DGFiP, la personnalité qualifiée nommée par la Cour des comptes étant président de droit de cette commission avec voix prépondérante).

(Mise en œuvre : loi, arrêté du ministre du Budget)

3.3 Rétablir l’équilibre entre les droits des contribuables et les pouvoirs de l’administration fiscale

- proposition n°13. Revenir sur la logique excessive de garanties des contribuables accordées par les dernières lois, en abrogeant ces dispositions, notamment :

→ abroger la garantie fiscale (article L. 49 du LPF) qui sanctuarise les fraudes non détectées lors d’un contrôle fiscal ;

→revenir sur le droit à l’erreur (il ne s’agit pas de supprimer la procédure de régularisation prévue à l’article L. 62 du LPF mais de laisser sa mise en œuvre à la discrétion du vérificateur au lieu d’en faire un droit dès lors que le dossier n’est pas soumis à une majoration exclusive de bonne foi) ;

→ le droit automatique à l’interlocution départementale (qui constitue un deuxième recours hiérarchique) : la limiter aux cas où il existe un différend sérieux sur une règle de droit, la qualification de faits ou la violation d’une garantie procédurale, avec obligation pour le contribuable de motiver sa saisine et possibilité pour l’administration de la déclarer irrecevable de façon motivée.

- proposition n°14. Généraliser, sauf exception, le régime de charge de la preuve qui la fasse intégralement reposer sur le contribuable plutôt que l’administration, ce tant lors de la procédure de contrôle que lors de la procédure contentieuse.

(Mise en œuvre : loi)

- proposition n°15. Lancer une mission d’inspection pour évaluer le retard technologique des outils, applications et bases de données actuelles utilisées par la DGFiP avec les très grandes entreprises, en analysant et comparant ceux dont celles-ci disposent. À la suite de cette inspection, un plan visant au rattrapage technologique devra être présenté au Parlement lors de la prochaine loi de finances.

(Mise en œuvre : mission de l’inspection générale des finances, et projet de loi de finances).

- proposition n°16. Revenir sur les évolutions qui se sont avérées néfastes pour l’efficacité du contrôle fiscal :

> limiter l’utilisation des listes de mission recherche et valorisation, et revenir à un contrôle basé sur les fiches de programmation des services de la DGFiP ;

> mettre fin à l’augmentation des contrôles effectués par vérificateur et par an ;

> réduire la part de contrôles limités dans leur objet ou leur périmètre.

(Mise en œuvre : Circulaire du ministre chargé du budget).

Sources

Cahiers statistiques des rapports annuels

https://www.economie.gouv.fr/dgfip/rapports-dactivite-dgfip

https://portail.dgfip.finances.gouv.fr/nausicadoc/2016/010142/RA_2015_CS_0607_web.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2017/008692/RA2016_cahierstats_0607_web.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2018/007972/RA2017_cahierstats_0719.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2019/006783/ra2018.pdf p 52 et s.

https://portail.dgfip.finances.gouv.fr/nausicadoc/2020/006541/ra_2019.pdf p 54 et s.

https://portail.dgfip.finances.gouv.fr/nausicadoc/2021/008216/ra2020.pdf p 55 et s.

Bilans sociaux

https://portail.dgfip.finances.gouv.fr/nausicadoc/2021/001419/Bilan_Social_2019_Synthese_vf.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2019/012161/2019_12_BilanSocialDGFIP2018.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2018/011887/bilan_social_dgfip_2017.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2018/001859/BilanSocialDGFIP2016.pdf

https://portail.dgfip.finances.gouv.fr/nausicadoc/2016/014985/BilanSocialDGFIP2015.pdf

Rapport de la Cour de comptes : les agents contractuels dans la fonction publique

https://www.vie-publique.fr/sites/default/files/rapport/pdf/276291.pdf

Sources officielles (sites de l’Etat)

https://www.impots.gouv.fr/portail/loi-essoc-droit-lerreur

https://www.impots.gouv.fr/portail/professionnel/le-droit-lerreur-en-matiere-fiscale

http://www.senat.fr/rap/r19-668/r19-668.html (à fouiller)

https://www.service-public.fr/particuliers/vosdroits/F32129

https://www.economie.gouv.fr/files/files/PDF/2019/Guide_ProtocolesQRV6.pdf (Guide Pratique : entreprises et administration fiscale, une nouvelle relation de confiance)

https://www.impots.gouv.fr/portail/files/media/1_metier/2_professionnel/EV/4_difficultes/450_PME/dp_-_bilan_de_la_relation_de_confiance_-_2021-03-08.pdf (dossier de presse : bilan de la relation de confiance)

https://www.insee.fr/fr/statistiques/2122401 pour l’inflation sur 2010-2020

| Année | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| Taux d’inflation | 1,5 | 2,1 | 2 | 0,9 | 0,5 | 0 | 0,2 | 1 | 1,8 | 1,1 | 0,5 |

Sources officielles (organismes internationaux)

https://www.icij.org/investigations/pandora-papers/global-investigation-tax-havens-offshore/

Sources syndicales

https://69.cgtfinancespubliques.fr/ctl/article/ctl-du-24-septembre-lettre-ouverte-des-elus-cgt

http://www.financespubliques.cgt.fr/sites/default/files/la_lettre_du_controle_fiscal_05_11_2020.pdf

https://28.cgtfinancespubliques.fr/IMG/pdf/data_mining-mrv.pdf

Presse

Inégalités et redistribution

https://www.fipeco.fr/fiche/Les-in%C3%A9galit%C3%A9s-et-la-redistribution

[1] Source : Note France Stratégie sur la fiscalité du capital : voir annexe 13 p. 321 et 323 ; https://www.strategie.gouv.fr/sites/strategie.gouv.fr/files/atoms/files/fs-2019-fiscalite-capital-01-10-2019.pdf

[2] Source : INSEE, Comptes nationaux, tableau 3217 – principaux impôts par catégorie, base 2014 ; https://www.insee.fr/fr/statistiques/4131414

[3] Ainsi, le coefficient de Gini en France après redistribution, qui mesure l’écart entre la distribution réelle et une distribution égalitaire des revenus, est passé de 27,9 en 1996 à 29,2 en 2019. Il varie de 0 = purement égalitaire, les x % les plus pauvres touchent exactement x % des revenus… à 100 = la personne la plus riche touche 100 % des revenus. Source : FIPECO, Les inégalités et la redistribution, https://www.fipeco.fr/fiche/Les-in%C3%A9galit%C3%A9s-et-la-redistribution

[4] Le revenu primaire est le revenu perçu avant impact des prélèvements et redistribution. Source : INSEE, Inégalités de niveau de vie et pauvreté entre 2008 et 2018, https://www.insee.fr/fr/statistiques/5371279?sommaire=5371304

[5] « Nombre de réformes promises depuis le premier plan d’aide, signé en 2010, n’ont toujours pas été mises en œuvre. Le pays n’a par exemple toujours pas de cadastre. Il est donc difficile de lever des impôts fonciers. Et les Grecs qui en paient ont l’impression de payer pour les autres. La question fiscale dépasse largement le foncier. Les Grecs ont là un problème de fond. Plusieurs indices le montrent. Dans la décennie qui précédait la crise, la Grèce avait des dépenses publiques proches de la moyenne européenne (45 % du PIB contre 47 % dans la zone euro) mais des recettes très inférieures (40 % contre 45 %) : le déficit du pays est venu non pas de dépenses extravagantes mais de rentrées trop faibles ». Source : https://www.lesechos.fr/2015/09/le-vrai-probleme-de-la-grece-253773. 10 à 20 Mds € de fraude fiscale pour des recettes fiscales de 50 Mds €/an… Source : https://www.lemonde.fr/evasion-fiscale/article/2015/02/06/de-la-difficulte-de-collecter-l-impot-en-grece_4571371_4862750.html

[6] Source : cahier statistique du Rapport annuel de la DGFiP 2020. Ces cahiers statistiques représentent l’une des deux sources principales de cette note. Pour la suite, les chiffres issus de ces cahiers seront suivis d’un astérisque (*)

[7] Fiscalité des particuliers + fiscalité des professionnels + missions foncières ou patrimoniales

[8] Il s’agit du contrôle fiscal qui se fait dans les locaux du contribuable (citoyen ou entreprise). Ces procédures sont détaillées infra, et notamment sous le titre 2.1.3 de la note. Le chiffre de 9 % ne représente pas l’intégralité des effectifs du contrôle fiscal puisqu’une fraction des agents en fiscalité des particuliers et des professionnels participe à celui-ci par la programmation des contrôles fiscaux externes et la mise en œuvre des contrôles sur pièces.

[9] Voir encore récemment le discours du ministre de l’Économie, des Finances et de la relance Bruno Le Maire sur le plateau des Grandes Gueules face à l’économiste Thomas Porcher, le 18/11/2021 : https://rmc.bfmtv.com/mediaplayer/video/bruno-le-maire-face-aux-gg-1811-1376969.html

[10] http://www.economiematin.fr/news-pib-explications-indicateur-economique-pays

[11] Source : bilans sociaux de la DGFiP de 2015 à 2019. Ces bilans représentent l’une des deux sources principales de cette note. Pour la suite, les chiffres issus de ces bilans seront suivis d’un double astérisque (**)

[12] SIP = service des impôts des particuliers. SIE = service des impôts des entreprises. PCE = pôle de contrôle et d’expertise.

[13] BDV = brigade de vérification.

[14] Chiffres DGFiP.

[15] https://www.fonction-publique.gouv.fr/files/files/statistiques/rapports_annuels/2020/06_Dossier_RA2020.pdf

[16] Cet indicateur n’est pas corrigé du fait que les candidats peuvent tenter leur chance à plusieurs concours simultanément.

[17] https://www.economie.gouv.fr/recrutement/statistiques-concours-dinspecteur-des-finances-publiques-externe-0

[18] https://06.cgtfinancespubliques.fr/IMG/pdf/flyers_-_10_.pdf

[19]Les rapports annuels et les bilans sociaux ne fournissent pas de statistiques ethniques, ce qui contrairement à la croyance est autorisé dans certaines limites en France (https://blog.insee.fr/statistique-publique-produit-des-statistiques-ethniques/), et c’est dommage car le constat serait probablement encore plus sévère.

[20] Il y a même un écart en faveur des femmes pour les catégories C : 2021 € c/ 1963 €.

[21] https://bofip.impots.gouv.fr/bofip/3750-PGP.html/identifiant=BOI-CF-DG-40-20-20171004

[22] https://www.oecd.org/fr/presse/la-communaute-internationale-accomplit-de-nouvelles-avancees-dans-la-lutte-contre-la-fraude-fiscale-internationale.htm

[23] https://www.latribune.fr/economie/international/paradis-fiscaux-quatre-pays-de-l-union-europeenne-meritent-d-etre-sur-liste-noire-selon-oxfam-759371.html

[24] https://france.attac.org/actus-et-medias/salle-de-presse/article/taux-de-15-sur-les-multinationales-une-non-avancee-historique

[25] https://france.attac.org/se-mobiliser/prelevement-a-la-source-des-evades-fiscaux/article/le-grand-bluff-de-lrem-sur-la-lutte-contre-l-evasion-fiscale#nb2

[26] À l’exception d’une tranche de 38 120 € imposée à 15 %.

[27] https://www.impots.gouv.fr/portail/files/media/1_metier/2_professionnel/EV/4_difficultes/450_PME/dp_-_bilan_de_la_relation_de_confiance_-_2021-03-08.pdf p. 2

[28] https://www.economie.gouv.fr/files/files/directions_services/dgfip/Rapport/2018/ra2018.pdf p. 2

[29] https://www.economie.gouv.fr/files/files/directions_services/dgfip/Rapport/2020/ra2020.pdf p. 2

[30] Pôle de contrôle expertise

[31] Brigade de contrôle et de recherche

[32] Pôle de contrôle revenu / patrimoine

[33] http://www.senat.fr/rap/r19-668/r19-66812.html#toc115

[34] https://www.economie.gouv.fr/files/files/directions_services/dgfip/Rapport/2020/ra2020.pdf p. 30

[35] https://28.cgtfinancespubliques.fr/IMG/pdf/data_mining-mrv.pdf

[36] i.e. plus de 50 % des fiches aboutissent à une absence de droits notifiés. Les pires listes étant les listes DM 80, DM 88 et 88B, DM 100, DM 110 et DM 140, qui toutes vérifient la condition d’une médiane de droits notifiés à 0 € et représentent ensemble 75 % des fiches ayant donné lieu à contrôle

[37] Direction des affaires juridiques.

[38] Ainsi que le fondement du principe de progressivité de l’impôt.

[39] BOI-CF-DG-40-20 n° 70-80, https://bofip.impots.gouv.fr/bofip/3750-PGP.html/identifiant=BOI-CF-DG-40-20-20171004

[40] BOI-CF-DG-40-20 n° 320, https://bofip.impots.gouv.fr/bofip/3750-PGP.html/identifiant=BOI-CF-DG-40-20-20171004#D._Lexamen_de_comptabilite_25, codifié aux article L. 13 G du LPF et article L. 47 AA du LPF

[41] Document de politique transversale – Projet de loi de finances pour 2022 – Lutte contre l’évasion fiscale et la fraude en matière d’impositions de toutes natures et de cotisations sociales (le tableau se situe p. 62), https://www.google.com/url?sa=t&rct=j&q=&esrc=s&source=web&cd=&cad=rja&uact=8&ved=2ahUKEwiA8oPi0Z30AhVSyYUKHamyBL4QFnoECAgQAQ&url=https%3A%2F%2Fwww.budget.gouv.fr%2Fdocumentation%2Ffile-download%2F14359&usg=AOvVaw0MY0JWe7WLOJcOx7EB5r43

[42] https://www.alternatives-economiques.fr/fraude-fiscale-ecrase-fraude-sociale/00098439. Il n’existe pas en France d’organisme chargé d’évaluer officiellement la fraude fiscale. On trouve donc des chiffres assez divers. Le rapport http://www.senat.fr/rap/r19-668/r19-6689.html#toc67 II 2 a) cite par exemple : 29-40 Mds € en 2007 d’après le Conseil des Prélèvements obligatoires ; 42-51 Mds € en 2007, 60-80 Mds € en 2013, 80-100 Mds € en 2018 d’après le syndicat Solidaires Finances publiques.

[43] D’après le rapport annuel 2019 la fraude fiscale détectée (droits uniquement, hors pénalités) s’élevait à 11,4 Mds € ; en ajoutant les pénalités on atteint 13,9 Mds €.